东方红周云:逆大势,顺小势,稳健投资创造超额收益

AI导读:

东方红资产管理的周云凭借持续稳健的业绩,诠释了价值投资的进阶之道。他采用逆向投资策略,在控制风险的前提下追求稳健投资收益,为投资者创造了超额收益。

近年来的权益市场热点切换频繁、轮动加剧,挑选一只好基金难上加难。过去十年间,偏股型基金首尾业绩差最高达455%,让众多投资者深感基金投资的不易。(见注1)

挑选主动管理基金如同选择掌舵人,优秀基金经理在顺风时的航速和逆流时的稳定性都至关重要。投资者需考察基金经理的长期超额收益能力和风险承担情况。

我们对全市场偏股型基金经理的“收益+风险”数据进行了全面扫描,发现2016年前开始执掌偏股基金的基金经理中,仅64人实现了长期年化收益超10%,其中持续管理单只基金的30人占比不到1%,堪称百里挑一。(数据来源:Wind,时间截至2025年3月31日)

但基金收益率并不能完全反映投资者实际收益,偏股型基金能否拿得住还取决于产品净值的波动率。

在上述绩优基金经理名单中,东方红资产管理周云的风险收益图谱独具特色,波动率指标最低,真正实现了“在低波动中追求收益”的投资目标。

图:2016年以来持续管理过单只基金、长期年化收益率超10%的基金经理风险收益图谱

图:2016年以来持续管理过单只基金、长期年化收益率超10%的基金经理风险收益图谱

数据来源:以上业绩数据用Wind偏股型基金经理指数代表,计算首次管理公募基金时间在2015年12月31日以前、且2016年以来持续管理过单只公募偏股基金的基金经理业绩数据;数据时间区间:任职以来至2025年3月31日。

市场起伏加剧,周云追求保持投资平稳性,这种“巨轮式”投资风格,或正是长期主义者在历史长河中行稳致远的答案。

逆流而上

资本市场变幻莫测,多数投资者追逐顺流,却忽视逆向洋流。经验丰富的航海者明白,暗流中往往蕴藏丰饶渔场,这与逆向投资逻辑不谋而合。

东方红基金经理周云践行逆向投资哲学十多年,其管理的东方红京东大数据A和东方红新动力A业绩显著,超额收益丰厚,银河排名领先。(见下图)

数据来源:基金A类份额2025年一季报,银河证券基金评价中心,计算截至2025.03.31。

周云管理公募产品之初,正值A股杠杆牛市尾声,高杠杆导致中小盘股股价脱离基本面。他采用锚定价值和偏逆向的投资方式,持有低估值优质公司。

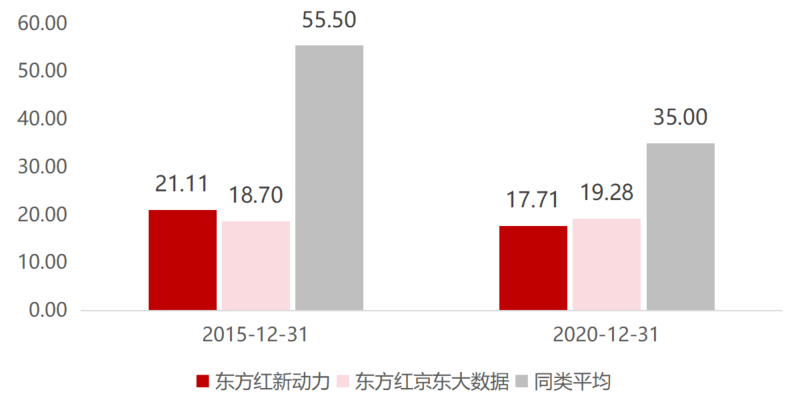

在2019-2020核心资产牛市中,周云远离溢价核心资产,重仓标的估值水平显著低于同类基金平均水平。

图:东方红新动力、东方红京东大数据2015年和2020重仓股平均市盈率

数据来源:基金定期报告前十大重仓股数据、Wind。

逆向投资伴随短期阵痛,周云不仅“买入并持有”低估值股票,更看重“好”与“便宜”并重,赚取公司经营利润。

近年来市场震荡下行,周云管理的基金净值未受大幅冲击,领先沪深300指数,将价值与周期理解转化为回报。

图:东方红新动力累计收益率和市场表现对比

数据来源:Wind及基金定期报告,截至2025年3月31日。

概率衍生

传统价值投资理论易让人形成静态世界观,但美股历史显示行业结构巨变,A股亦如此。周云奉行“先为不可胜,以待敌之可胜”战略思想,凝练为两重投资哲学:风险控制优先,构建防御投资组合;在确保生存安全边际下捕捉超额收益。

其管理的概率驱动型组合管理体系实践攻守兼备理念,基于胜率与赔率精确计算,高胜率适度集中,高赔率小仓位参与。

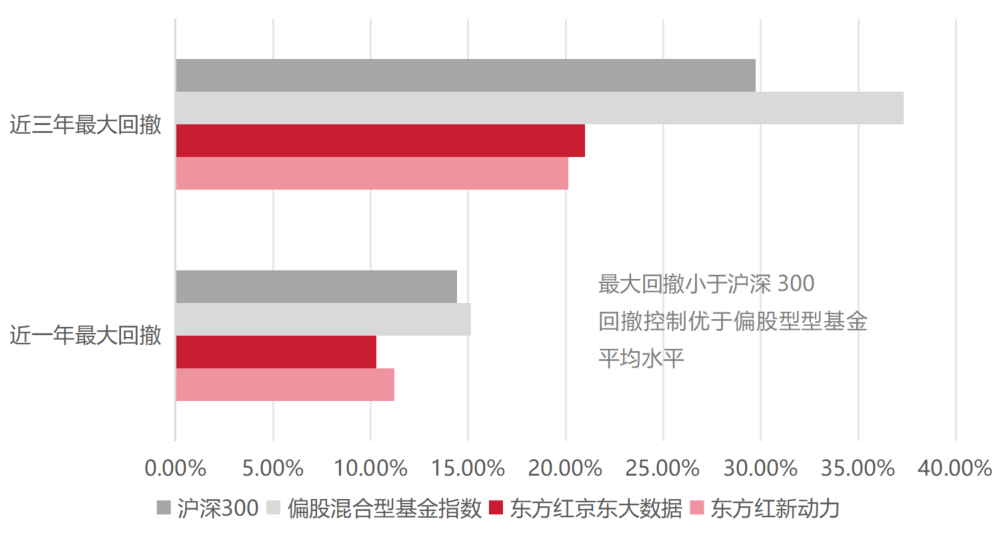

2022-2024年市场调整中,周云管理的基金最大回撤显著低于同类产品,东方红新动力近3年最大回撤20.14%,展现强大防守能力。

图:周云管理的偏股基金近一年、近三年最大回撤

数据来源:Wind及基金定期报告,2022.4.1-2025.3.31。

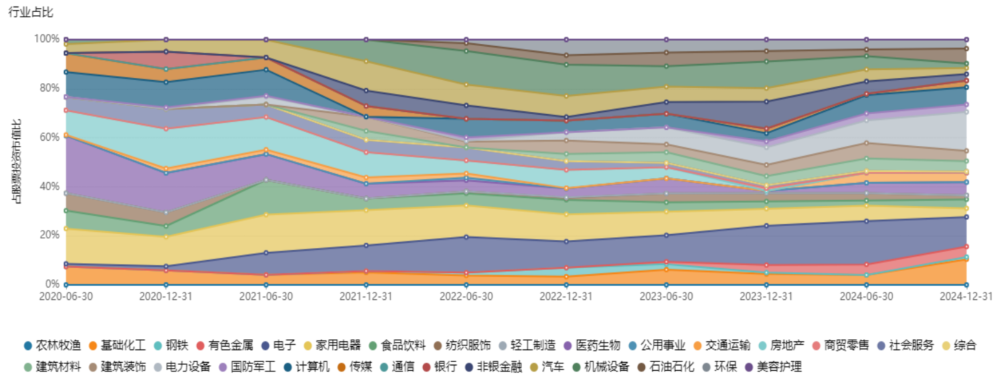

周云组合防御能力体现在个股和行业分散。前十大重仓股占基金净值比长期控制在30%左右,行业配置均衡,不押注赛道或主题获取超额收益。

图:东方红新动力行业配置

数据来源:基金2020年中报-2024年年报。

周云认为,成功投资由概率驱动,终极目标是剔除运气成分后稳定赚钱。他围绕凯利公式决定行业或个股仓位,结合风险收益比确定上限,考量止损行为对组合冲击。

倾听市场

投资世界充满对立命题,但周云身上,独立思考与倾听市场并不矛盾。

独立思考让他从传统价值投资转向构建概率体系下多元组合,适度逆向超越市场。同时,倾听市场声音,关注新兴产业,利用中观行业分析与宏观趋势预判,寻找低估成长赛道。

周云早在2024年基金年报便表露出对人工智能领域和科技创新变革的洞察。他认为,AI驱动的新一轮产业革命已开启,需严肃审视AI对行业影响。

展望2025年,尽管短期波动加剧,但周云对中国经济和市场中长期乐观,将结合市场与宏观环境变化调整组合,为持有人创造更好回报。

尾声

历经十年牛熊淬炼,周云凭借持续稳健业绩,诠释价值投资进阶之道。兼具传统智慧与现代思维,在逆向投资基础上构建多元概率体系。

周云投资框架可概括为“逆大势,顺小势”,结合深度价值投资与概率思维,在控制风险前提下追求稳健投资收益。在全球变化加剧的新常态下,他的平衡智慧让组合具备穿越牛熊周期的硬实力。

从周云身上,我们看到真正价值投资非刻舟求剑教条,而是科学框架下的持续进化。

(注:周云投资管理年限12年,证券从业超16年。数据来源于东方红资产管理,经托管行复核。)

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。