前海开源康悦FOF首发22亿,养老FOF配置价值凸显

AI导读:

前海开源康悦稳健养老混合FOF成立规模突破22亿元,成为近三年首发募集规模最大的养老FOF。业内人士指出,养老FOF凭借多元化配置和稳健特性,展现出优越的风险收益比,当前配置价值备受瞩目。

养老FOF市场中,一只“爆款”基金横空出世。

日前,前海开源康悦稳健养老混合FOF成立规模突破22亿元大关,成为过去三年内首发募集规模最大的养老FOF产品。

业内人士指出,养老FOF凭借多元化配置和稳健特性,展现出优越的风险收益比。当前,其配置价值备受瞩目。

前海开源康悦FOF盛大成立

募集规模高达22.59亿元

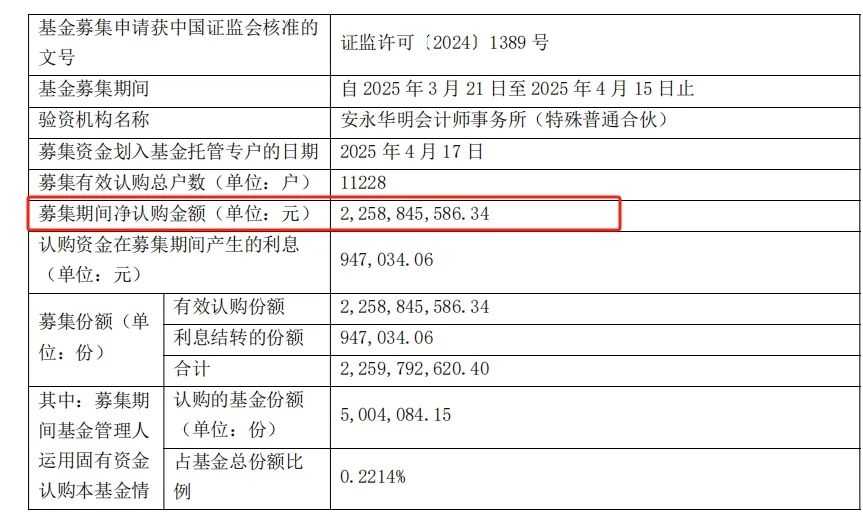

4月18日,前海开源基金正式发布前海开源康悦稳健养老目标一年持有期混合FOF(简称前海开源康悦FOF)的基金合同生效公告。

公告揭示,该基金于4月17日正式成立,有效认购总户数达到11228户,募集期间净认购金额高达22.59亿元。

据悉,前海开源康悦FOF采用“核心+增强”策略,核心部分构建“7+2+1”组合,即七成固收、两成权益、一成大宗商品,实现多元资产配置,保持组合平衡;增强部分则通过主动择时追求超额收益,捕捉大类资产市场拐点。

Wind数据显示,目前市场上共有274只养老FOF,其中19只基金成立规模超过10亿元。

近三年来,市场震荡不断,新基金发行难度日益增大,养老目标FOF首发市场也陷入沉寂。然而,随着前海开源康悦FOF的成立,养老目标FOF市场再度迎来“小爆款”。在近三年成立的128只养老FOF中,前海开源康悦FOF的首募规模位居榜首,创下近三年新纪录。

分析人士认为,该基金能够取得如此佳绩,得益于政策环境、市场需求、渠道及基金管理人等多方面的共同努力。

景顺长城养老及资产配置部基金经理江虹表示,政府不断出台相关政策,鼓励发展第三支柱养老保险体系,为养老FOF等产品提供了良好的政策环境。同时,权益市场行情向好,FOF业绩整体回暖。在低利率环境下,养老FOF具有天然优势,既能通过多元配置实现低波动,又具备较大的策略容量。

银河基金指出,在社会老龄化进程加速的背景下,越来越多的人寻求专业的资产管理服务来保障老年生活,养老FOF将成为养老投资的重要选择。

作为前海开源康悦FOF的主代销渠道,广发银行在此次“爆款”诞生中发挥了关键作用。

近期,国家金融监管总局印发《银行业保险业养老金融高质量发展实施方案》,明确要求银行保险机构深入参与多层次多支柱养老保险体系建设,加大对银发经济的金融支持。银行作为基金重要销售渠道,加强支持养老基金产品销售,是落实监管要求的举措。

养老FOF配置价值显著

多资产策略备受关注

Wind数据显示,截至4月17日,近一年养老FOF平均涨幅为4.51%,近三年平均下跌2.81%,近五年平均涨幅为10.96%。

谈及养老FOF的管理,江虹强调:“关键在于‘长期视角+动态风控+透明运作’。只有真正从养老需求出发,才能让投资者的‘养老钱’稳步增值。”

银河基金认为,养老金投资是长期过程,养老FOF应以长期稳健增值为目标,制定合理的长期投资规划,避免受短期市场波动影响而频繁调整策略。

当前,养老FOF的配置价值得到广泛认可。沪上公募人士表示,养老FOF具有“分散投资、专业选基、动态调仓”的特点,为投资者带来独特价值。随着市场环境优化和FOF管理团队专业能力提升,养老基金业绩将进一步巩固,投资价值持续凸显。

江虹指出:“在复杂市场环境下,养老FOF因其低波动、多元配置和长期稳健特性,成为个人养老金配置的重要工具。”

投资者应如何选择和配置养老FOF?前海开源康悦FOF基金经理李赫建议,结合个人风险承受能力选择多资产配置的FOF,避免单一资产FOF。多资产配置可降低组合波动性,适应当前投资环境。

在基金挑选方面,江虹建议明确类型与风险适配、关注基金经理能力和投研团队实力、了解过往业绩以及关注费用管理和税收优惠。此外,留意养老产品的持有期,避免资金错配。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。