自由现金流指数ETF走红,基金公司积极布局新赛道

AI导读:

自由现金流指数ETF正成为基金公司积极布局的新赛道。多只国证自由现金流ETF相继上报并获批上市,自由现金流指数通过筛选财务健康、抗风险能力强的优质企业,为投资者提供新的投资选择。基金公司看好其配置工具属性,认为有助于丰富投资者的指数投资工具。

自由现金流指数相关产品正受到基金公司的密切关注与积极布局。

2月26日,永赢、易方达、嘉实和银华上报了国证自由现金流ETF,成为继华夏国证自由现金流ETF后,第二批上报的同类ETF。这四只ETF获批后将在深交所上市。据悉,前一天,即2月25日,摩根资产管理、华宝基金也上报了沪深300自由现金流ETF,跟踪沪深300自由现金流指数,等待获批上市,上市地点为上交所。

此外,华夏、国泰旗下首批两只国证自由现金流ETF日前已完成发行,合计募集金额超过21亿元,并于27日在深交所上市。

财联社记者获悉,未来将有更多基金公司上报跟踪自由现金流的相关指数产品,中证旗下多只自由现金流指数亦有公司计划上报。

何为自由现金流指数?

自由现金流(Free Cash Flow)是指企业在扣除必要资本开支后能够自由支配的现金,是衡量企业财务健康状况和投资价值的重要指标之一。此次上报的4只国证自由现金流ETF跟踪的是国证自由现金流指数,该指数旨在反映沪、深、北三大交易所自由现金流水平较高且稳定性较好的上市公司证券价格变化情况。

易方达基金指数研究部总经理庞亚平表示,国证自由现金流指数聚焦自由现金流比率指标,该指标既能够反映公司产生自由现金流的能力,又关注公司的相对估值水平,是挖掘高质量上市公司的核心指标之一。

嘉实基金指出,考虑到金融地产行业现金流特征的差异性,国证自由现金流指数直接剔除了现金流波动规律更为复杂的金融和房地产行业,更贴近制造业产业链;前五大权重行业包括汽车、石油石化、家电、煤炭、有色金属等现金流稳定的领域。

似红利,但非红利

自由现金流指数风格与红利类似,都看重现金流,侧重投资成熟稳健型企业。永赢基金介绍,自由现金流策略在美国又被称为“现金奶牛”策略,是一种相对比较成熟的稳健价值型策略。

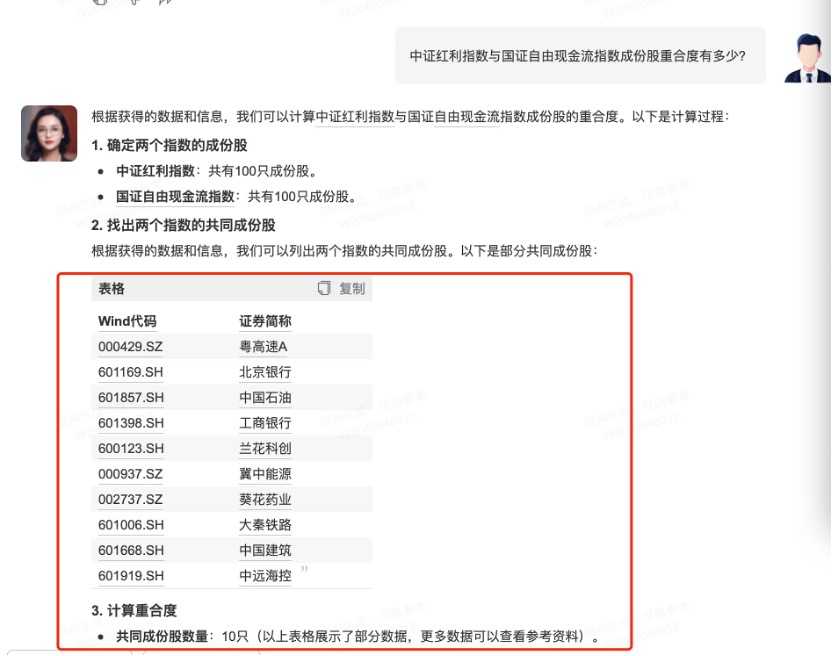

但自由现金流指数并不等同于红利,中证红利指数与国证自由现金流指数成份股重合度仅为10%。红利看重股息率,追求现金回报,行业分布更为偏向银行、公用事业等高股息传统行业;而国证自由现金流以自由现金流率为核心选股指标,行业分布更为宽泛。

从历史数据来看,过去十年,A股自由现金流比率高的公司股价走势不断创新高,高自由现金流比率组合具有较为显著的超额收益。

自由现金流指数产品密集上报

自由现金流指数可以说是新事物,尽管国证自由现金流指数早在2012年就推出,但一直以来并没有产品跟踪。2024年下半年,该指数编制进行了修订后推出。此后,富时中国A股自由现金流聚焦指数,中证旗下沪深300自由现金流指数、500自由现金流指数、800自由现金流指数、1000自由现金流指数以及中证全指自由现金流指数等5只相关指数陆续发布。

至此,市场上新发布的自由现金流指数已达7只。2024年底,国泰和华夏率先推出自由现金流指数产品,经过跨春节发行,两家合计募得21亿元。随后,摩根资产管理、华宝基金也上报了中证沪深300自由现金流ETF。

基金公司纷纷布局自由现金流相关产品,主要是看中了其丰富的配置工具属性。自由现金流ETF的问世弥补了Smart Beta工具箱中自由现金流因子的空白,为投资者提供了布局A股市场长线投资的新选项。

(文章来源:财联社)

(原标题:自由现金流指数ETF走红,基金公司积极布局新赛道)

(责任编辑:43)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。