信用卡市场步入转型期,精细化运营成关键词

AI导读:

中国信用卡市场经历40年发展后,近年来出现显著收缩,多家银行信用卡中心终止营业,市场进入存量竞争阶段。第三方支付崛起、消费情绪低迷是主要原因。银行通过精细化运营、数字化转型等方式应对挑战。

潮水逐渐退去,信用卡市场步入转型期。

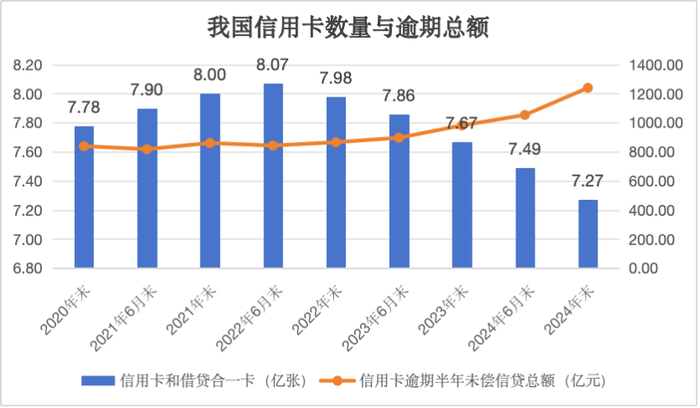

2025年,中国信用卡迎来发行40周年。1985年,我国第一张信用卡“中银卡”面世,至今信用卡行业经历了从无到有、从少到多的扩张阶段。然而,近年来信用卡市场却出现了显著收缩。数据显示,从2022年的8.07亿张,到2024年末已降至7.27亿张,减少了8000万张。人均持有信用卡数量也从2020年至2023年的0.56-0.57张,下降至2024年的0.52张。

信用卡权益持续缩水,多家银行信用卡中心终止营业,并入当地分行。市场饱和、第三方支付崛起以及消费情绪低迷是主要原因。信用卡市场正从野蛮生长转向存量竞争。

收缩:消失的8000万张银行卡

中国人民银行数据显示,我国信用卡数量高峰出现在2022年,但到2024年末已大幅缩减8000万张。逾期情况也逐渐加剧,从2020年末的838.64亿元,攀升至2024年末的1239.64亿元。

数据来源:中国人民银行 制图:何柳颖

信用卡曾走过辉煌岁月,2002年中国银联成立,银行卡得以跨银行、跨地区和跨境使用,信用卡进入快速发展阶段。招商银行信用卡新增发卡量曾创造历史记录,2007年新增发卡1034万张,2017年末累计发卡突破1亿张。然而,行业饱和迹象逐渐显现,招商银行2024年半年报显示,信用卡流通卡数量下降。

上海新金融研究院副院长刘晓春表示,信用卡业务收缩的关键原因是消费者支付应用习惯转向,第三方支付平台如支付宝的崛起,使得消费者尤其是年轻消费者更习惯于使用第三方支付。

调整:信用卡中心退潮

多家信用卡中心开启“大撤退”。福建金融监管局已批准交通银行太平洋信用卡中心福州分中心等5家分中心终止营业,部分业务并入当地分行。华夏银行、蒙商银行等部分信用卡分中心也获批终止营业。

信用卡中心曾见证信用卡市场的成长。2003年,多家银行信用卡中心成立,这一年被认为是信用卡发展的真正开端。信用卡中心采用准事业部制管理模式,强调专业化经营和全成本独立核算。

如今,信用卡中心回归分行趋势显现。部分银行总行信用卡中心仅保留审核、研发等职能岗位,业务岗位已划分至分行。刘晓春认为,信用卡业务划分到分行管理更符合当下银行体制方向。

平衡:风控与收入的博弈

降本增效成为信用卡行业的关键词。资深信用卡研究人士董峥表示,信用卡最大的成本是资金成本,其次是设备成本、人工成本等。多家银行清理睡眠卡以缩减成本。

信用卡的收益主要来自年费、刷卡手续费和利息收入。然而,年费已取消或减免,手续费水平偏低,最大收益来源是利息收入,但伴随逾期风险。招商银行2024半年报显示,信用卡利息收入同比增长2.82%,非利息收入同比下降10.14%。

刘晓春表示,信用卡分期增加了风险,对银行形成新的挑战。如何在做好风险管理的同时提振利息收入,是银行面临的长期课题。

自救:存量时代的精细化运营

信用卡业务整体收缩,一线人员面临营销难、业务量减少等问题。基层网点压力增大,考核标准提高,银行更关注优质客户。精细化运营成为行业关键词,银行从消费场景、技术赋能等方面入手,推动信用卡业务的数字化转型。

中国银行联合中国银联启动“国补营销季”活动,吉林银行携手银联数据,依托5G消息技术,推动信用卡业务数字化转型。

在存量时代,银行如何通过创新留住持卡人,吸引新用户,是必须思考的问题,否则将面临行业淘汰的风险。

(文章来源:界面新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。