消费金融公司批量转让不良资产,2025年趋势持续加剧

AI导读:

2025年,多家消费金融公司批量转让不良消费贷款,动作频繁。招联消金、兴业消金、蚂蚁消金等多家机构挂牌转让不良贷款,总额超38亿元。未来,消费金融公司不良贷款转让将趋于常态化,规模、力度进一步扩大。

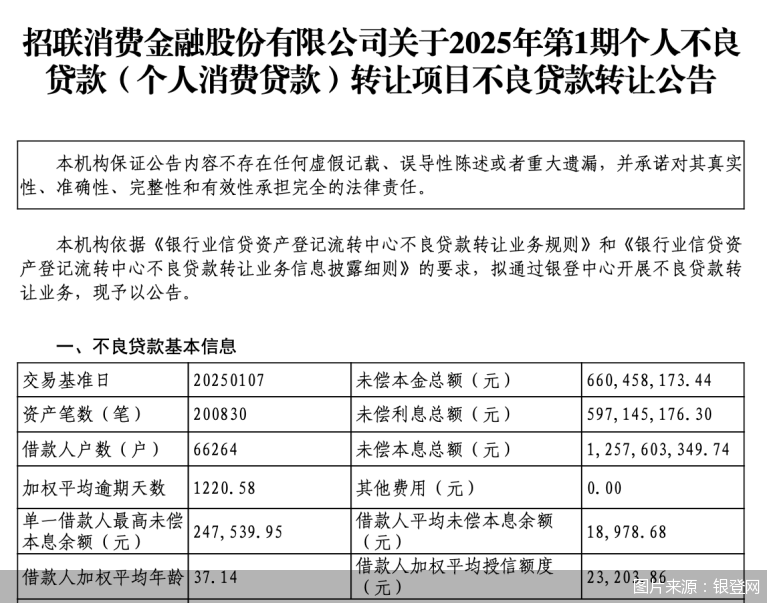

北京商报讯(记者岳品瑜董晗萱)进入2025年,消费金融公司批量转让不良消费贷款的动作未停。2月12日,招联消费金融股份有限公司在银登网集中披露了2025年第1期至第5期不良贷款转让公告。初步统计,5期个贷资产包未偿本息总额总计超过38亿元,加权平均逾期天数均在1100天以上。

无独有偶,还有多家消费金融公司开年首次挂牌转让不良贷款。其中,兴业消金上架两期个贷不良,未偿本息总额均在1亿元左右,逾期天数约为420天;蚂蚁消金披露的为一期涉及39432户借款人、平均逾期383.87天的不良贷款,未偿本息总额达5.8亿元;南银法巴消金挂牌的个贷资产包,为原苏宁消金存量贷款,涉468252笔资产、126890户借款人,未偿本息总额高达30.69亿元,加权平均逾期天数更是达到2306天,超六年。

再往前看,捷信消金、中信消金均在1月上架了两期不良贷款转让,还有湖北消费金融同样挂牌了一期2.4亿元不良,逾期时间较长。

可以看出,开年挂牌转让不良资产包的动作更多集中于几家头部消金机构。一方面头部消金业务体量大,对不良资产处置的需求相较其他机构来说数量更多,另一方面2024年并非所有持牌消费金融公司都获取了不良资产转让试点的入场券,一些缺乏试点资格的机构或是资产偏重线下抵押业务类型的机构通常会选择其他处置方式。

另从价格来看,大部分消费金融公司挂牌的不良资产折扣力度较大。例如,蚂蚁消金的上述5.8亿元不良贷款,起拍价仅为5020万元,相当于1折“甩卖”。

事实上,回顾2024年,据北京商报记者不完全统计,17家消费金融机构对外挂牌不良资产,整体便呈现出高频、量大、价低的特点。银登网数据显示,2024年一季度至四季度,不良贷款转让项目数、未偿本息额逐季度攀升,截至2024年末,以消费金融公司为出让主体的未偿本息成交规模达到了414.4亿元。

虽然当前2024年各消费金融公司的不良率指标尚未出炉,但主要消费金融公司不良率连年上升、不良规模出现较大幅度的增长已成为不争的事实,在贷后面临较大处置压力。具体来看,逾期借款数量在增加、逾期天数在不同机构间呈现较大分化,但主要人群多是年轻消费者、中低收入群体等长尾客户。因此,2024年已有部分消费金融公司踩下“急刹车”,控制贷款规模或是提高客群准入门槛,努力平衡规模扩张与风险管控的“矛盾”。

延续2024年大趋势,伴随着消费金融公司对高效处置不良资产的内生需求,以不良资产转让试点为代表的公开不良处置手段,正越来越受到消费金融公司的青睐。有业内人士预计,未来一段时间内,消费金融公司不良贷款转让的动作将趋于常态化,规模、力度进一步扩大。与此同时,除了批量转让,债务重组、资产证券化等多元化不良资产处置手段将被更多运用,消费金融机构也会更加注重加强自主催收能力、提高催收效率。

对于2025年的消费金融行业来说,挑战还是很大的,除了业内的激烈竞争,还有传统银行的数字化转型,还有小贷公司、互联网金融平台等多类型玩家的冲击,获客成本在持续上升,利润空间收窄。此外,很多不确定性因素仍可能导致不良率继续上升。出清不良资产固然可“救急”,长期而言,通过产品创新、服务创新等,提升客户体验,增强客户黏性,在竞争中脱颖而出才是根本。

在数字经济时代,技术手段的运用同样重要。不论是贷前精准获客还是贷中风控、贷后管理,都与机构的数字化能力息息相关。尤其在AI蓬勃发展的当下,金融大模型在金融风险管理中的应用已经进入到了纵深阶段,对抗学习技术对提升资产质量效果显著。目前看,有头部消费金融公司已研发出具有代表性的大模型产品,预计后续将有更多机构加入到AI升级的浪潮中来。

(文章来源:北京商报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。