8月以来债券市场调整分析:短期收益率曲线熊陡

AI导读:

8月以来债券市场大幅调整,收益率曲线呈现熊陡特征。原因包括反内卷政策及债市交易拥挤。基本面显示债市无持续走熊基础,但资金分流压力仍存。

8月以来,债券市场经历大幅调整,收益率曲线呈现熊陡特征。与今年一季度债市曲线结构整体上移有所不同,目前债市调整多是由预期而非资金面变动引发。短端债券走势较为平稳,而长债尤其是超长债调整幅度较大,30年期期债屡创新低。

债市大幅下跌的原因,我们认为主要有两点:

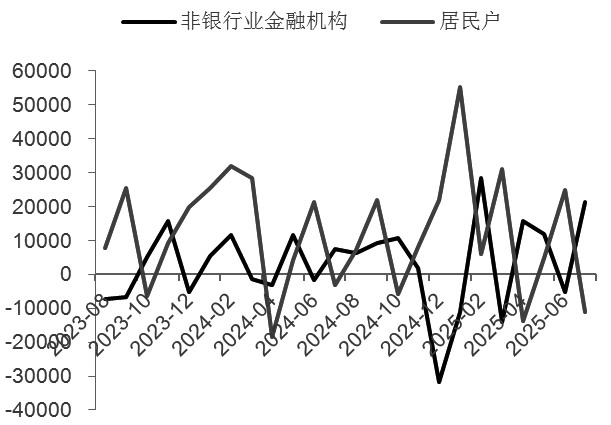

一是,“反内卷”政策成为市场主线,对债市存在供给收敛、物价回升、风险偏好提升三大利空效应。政策托底预期升温,市场表现出“强预期”的特征。同时,7月以来股市及商品市场持续上行,股市屡次突破关键整数点位,市场呈现明显的股债“跷跷板”效应,债市资金分流压力加大。从最新公布的存款数据可以看出,7月居民端存款减少1.13万亿元,非银存款激增2.16万亿元,居民存款搬家现象明显。

图为居民与非银机构当月新增存款额(单位:亿元)

二是,年初至今债市交易“拥挤”,机构浮盈有限。今年以来,机构普遍拉久期博收益,市场一致性预期较强,提前布局左侧交易,而债市整体赚钱效应不佳,机构浮盈有限。叠加机构存净值考核需要,在市场波动加大的情况下,基金等负债端较为不稳定的机构存在主动赎回的可能。这一情况在7月24日演绎得最为明显。根据第三方基金净申赎数据,7月24日的净赎回指数为28.15,为去年9月24日以来新高。在8月债市第二轮下跌中,虽然纯债基金整体赎回,但净申购指数普遍在2~4区间,债券赎回压力可控。

我们认为,从基本面看,债市没有持续走熊的基础,但在当前市场风险偏好转向后,债市资金分流压力仍将持续,短期收益率曲线呈现熊陡特征。

首先,7月的PMI、通胀、金融及经济数据已出炉,表现弱于预期。其中,对债市影响较大的信贷数据7月呈现负增长,除季节性因素之外,6—7月新增信贷仍同比少增2000亿元。从月内票据利率一度接近零这一表现看,银行冲量特征明显。

其次,从政策端看,央行日前发布的《2025年第二季度中国货币政策执行报告》(以下简称《报告》)显示,上半年货币政策逆周期调节效果较为明显,金融总量平稳增长,社会融资成本处于低位,信贷结构不断优化,人民币汇率在合理均衡水平上保持基本稳定。《报告》同时明确了下一阶段货币政策的主要思路:落实落细适度宽松的货币政策。根据国内外经济金融形势和金融市场运行情况,把握好政策实施的力度和节奏,保持流动性充裕,使社会融资规模、货币供应量增长同经济增长、价格总水平预期目标相匹配,持续营造适宜的金融环境。

最后,从资金面表现看,资金市场隔夜资金利率仍处在年内低位,资金面并未收紧,短债表现相对坚挺。

此外,市场风险偏好转向对债市仍将形成一定压制,影响股债价格走势变化的因素主要是基本面和货币政策。此外,投资者结构、资金在不同资产之间的流动将成为行情的“助推器”,短期债市缺乏增量利多因素,仍需“看股做债”。

(文章来源:期货日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。