债市机会与工业企业利润、美联储议息会议解析

AI导读:

本文探讨了债市在调整后的机会,指出震荡格局下可把握波段操作窗口,并分析了工业企业利润降幅收窄的情况及美联储议息会议的临近对市场的影响,为投资者提供了全面的市场分析。

AI摘要:债市调整后机会显现,震荡格局下可把握波段操作窗口(十年国债1.7%-1.8%区间吸引力高),月底事件落地或缓解不确定性;工业企业利润降幅收窄,量增价减与政策驱动支撑被动去库修复信号,需求转向内生增长是关键;美联储降息预期降温,9月概率升至60%但通胀阻碍仍存,全年降息或低于2次,政策独立性可能延后宽松节奏。

1、债市向上找机会

数据来源:Choice

华西证券首席经济学家刘郁

综合资金面、赎回压力、风险偏好,债市可能已经扛过了最难的时候。中美谈判和7月政治局会议的不确定性月底将落地,风险偏好或短期降温,股市可能有回调压力。

华泰证券研究所所长、固收首席张继强

反内卷对债市或偏利空,但冲击幅度有限。短期央行呵护资金面,利率有望维持震荡格局。后续会议、关税谈判、业绩期值得关注,债市有望喘息。十年国债1.7%-1.8%欠配资金可逢调整增持。

华创证券固收首席分析师周冠南

维持下半年震荡市场判断,1.75%以上具备配置性价比。债市盘间收益率波动放大,不宜大仓位博弈左侧交易。存单等短端品种在1.65%以上可考虑配置。

中信证券首席经济学家明明

“反内卷”带动通胀预期升温等因素构成债市利率调整的重要因素;利率波动中债基赎回压力提升,但机构负反馈风险低。短期内债市止跌时点难言明朗,但对后续市场不必过度悲观。

2、工业企业利润

中国银河证券首席宏观分析师张迪

映射到投资上,短期经济结构性特征明显,政策支持的高端产业等仍是景气重点。长期来看,外需改善等将巩固高技术产业韧性,中国资产确定性溢价有望提升。

国泰海通证券宏观首席分析师梁中华

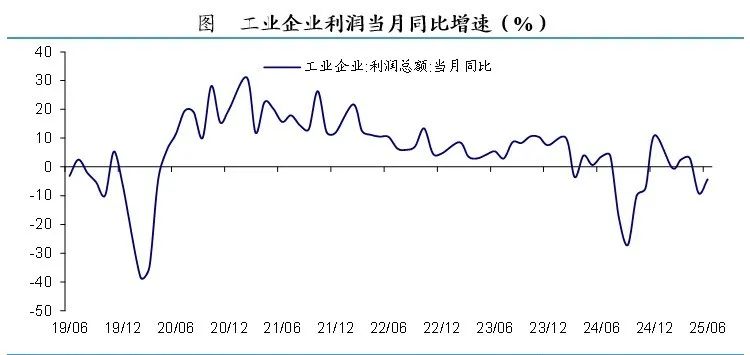

6月企业利润跌幅收窄,上游和中下游利润分化源于原材料价格回落等。当前工业企业处于被动去库阶段,是积极信号,但后续需关注需求能否转向内生增长。

中国民生银行首席经济学家兼研究院院长温彬

展望下一阶段,工业企业利润或将逐步摆脱负增长。1-6月,全国规模以上工业企业实现利润总额同比下降1.8%。6月,规模以上工业企业利润同比下降4.3%,降幅收窄。

3、美联储议息会议临近

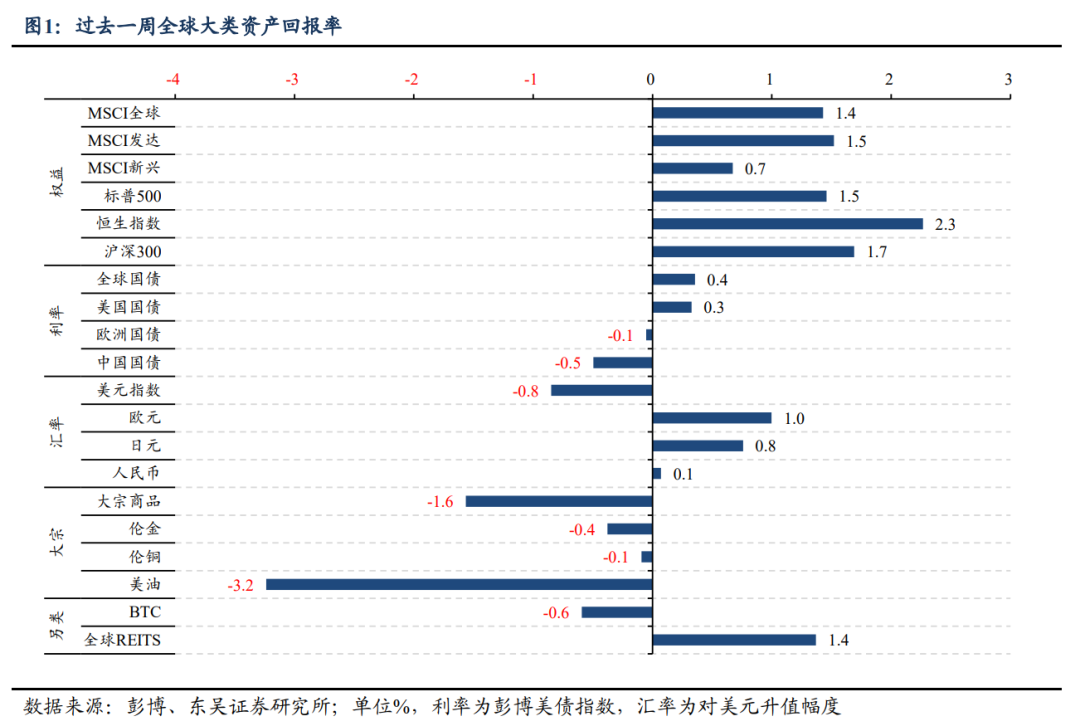

东吴证券首席经济学家芦哲

本月分析师上修Q2美国GDP增速预期,但消费&固定资产投资分项偏弱。下周7月美国非农数据或超预期,市场对9月降息预期或回调。

太平洋投资管理公司(PIMCO)经济学家

特朗普不会撤换鲍威尔,将利用职位任命影响美联储决策方向。这为理解未来货币政策变化提供了框架。

芝商所“美联储观察工具”

美联储本次议息会议维持利率不变概率超95%,9月降息25个基点概率升至60%左右。制约降息的最大阻碍仍来自美国通胀前景的不确定性。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。