2025年科创债发行新动态:主体扩容与区域分化

AI导读:

2025年央行和证监会支持科创债发行,沪深北交易所等细化支持措施。发行主体多元化,新增金融机构占比高。发债区域分化,江苏省股权投资机构活跃。政策红利下融资成本下行,评级高度集中AAA。募集资金用途多样,增信措施降低风险。

2025年5月7日,央行和证监会联合发布公告,支持科技创新债券(简称“科创债”)发行。同日,沪深北交易所、交易商协会先后发文,细化科创债配套支持措施。一方面,通过发行主体扩容、“绿色通道”机制等,提升一级市场发行热情和成功率;另一方面,通过支持质押融资等,提升二级市场流动性。

发行主体多元化扩容,新增金融机构占发行总量46.6%

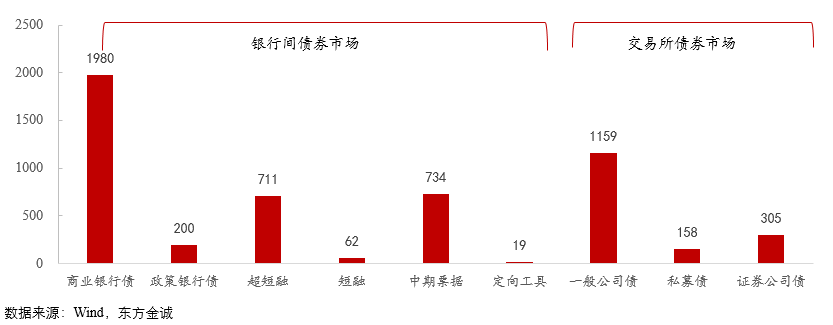

根据WIND数据统计,自债市“科技板”正式落地至6月20日,已有236家企业发行324只科创债,合计发行量5327.9亿元。其中,银行间市场发行量3706.2亿元,主要为商业银行债、中票和超短融;交易所市场发行量1621.7亿元,一般公司债发行量占比71.5%。

债市“科技板”支持金融机构、科技型企业等三类机构发行科创债。新增商业银行、证券公司等金融机构作为发行主体,同时,新增支持股权投资机构募集资金用于私募股权投资基金的设立等。

“科技板”落地后,金融机构快速响应,统计期内商业银行、证券公司和政策性银行分别发行1980.0亿元、304.7亿元和200.0亿元科创债,合计占同期科创债总发行量的46.6%。

统计期内,中小银行暂未发行科创债。股权投资机构科创债发行量相对较小,共有49家股权投资机构发行292.6亿元科创债,占科创债总发行量的比重仅为5.5%。

发债区域分化显著,江苏省股权投资机构合计发行65.5亿元

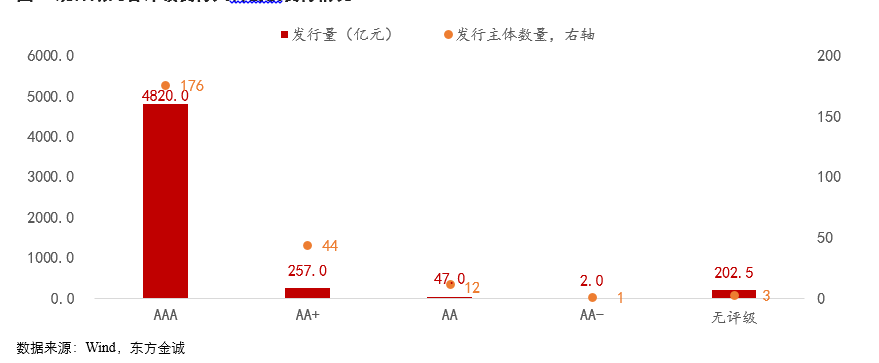

从主体评级来看,“科技板”下科创债发行主体级别仍延续高度集中于AAA级的特征。统计期内,AAA级发行主体有176家,占比74.6%,发行量占期间科创债总发行的90.5%。

统计期内科创债发行主体分布于24个省市,其中,北京市发行企业数量最多、整体发行规模最大。其他省市中,上海、浙江、山东、广东和江苏等东部经济发达省市科创债发行量均超过200亿元。

值得一提的是,在股权投资机构中,江苏省股权投资机构科创债发行最为活跃,共有15家机构合计发行65.5亿元。同时,民营经济发达的浙江省民营科技型企业发行规模最大。

政策红利驱动融资成本下行,评级高度集中在AAA

在低利率环境和政策支持下,统计期内多只科创债发行利率创发行人自身债券发行票面利率历史新低。以AAA级主体为例,统计期内,主体评级AAA级科创债加权平均发行利率明显低于同等级非科创信用债加权平均发行利率。

从发行期限来看,统计期内科创债发行期限丰富,可以满足不同资金需求和风险偏好。具体来看,统计期内所发行的科创债金额加权平均发行期限为3.28年。

“科技板”下科创债募集资金用途

从已发行科创债募集资金用途看,商业银行通过科创债募集资金主要用于定向支持科技贷款投放。证券公司科创债募集资金用途聚焦于科技创新领域的投融资。政策性银行方面,统计期内国开行共发行3只合计200亿元科创债,募集资金用于支持科创企业日常经营周转。

从统计期内已发行股权投资机构科创债来看,多数债券募集资金用于全部或部分置换前期用于股权投资的自有资金或基金实缴出资款。科技型企业公开发行的科创债中,绝大多数债券募集资金部分或全部用于偿还有息债务或补充流动资金。

增信措施方面,统计期内有多种形式的增信措施落地,起到了降低科创债信用风险和融资成本的作用。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。