中资美元债发行回暖,到期压力仍大

AI导读:

5月份中资美元债发行规模超过160亿美元,同比和环比均增长。今年以来发行规模超过620亿美元,同比增长近40%。尽管发行回暖,但融资成本维持高位,净融资额未转正,且面临较大的到期压力。

在关税贸易扰动减少和到期增多的情况下,5月份中资美元债发行有所回暖,显示出市场回暖的迹象。

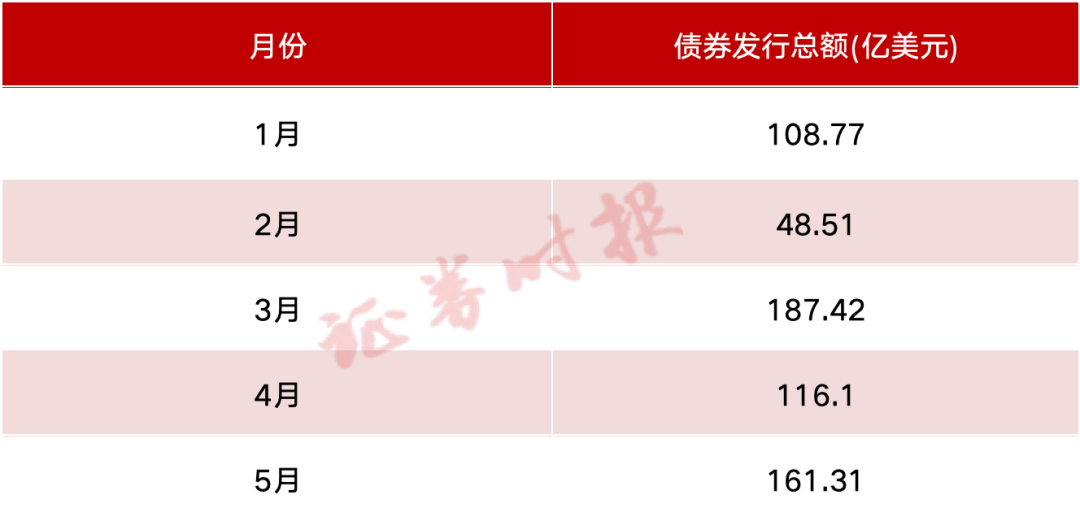

Wind数据显示,今年5月中资美元债的发行规模超过160亿美元,同比和环比均实现增长,单月发行规模处于2024年各月度发行规模中的较高水平。在发行规模攀升的基础上,今年以来,中资美元债发行规模超过620亿美元,同比增长近40%,表明市场活跃度显著提升。

机构预计,2025年中资美元债发行规模有望进一步增加,但融资成本或维持相对高位,净融资情况或难以迅速转正,仍需关注市场动态。

5月中资美元债发行回暖,规模超过160亿美元

今年5月,中资美元债发行市场出现回暖。Wind数据显示,按起息日统计,今年5月中资美元债的整体发行规模为161.31亿美元,环比增长38.94%,市场信心有所恢复。

从行业分布来看,金融业占据主导地位。Wind数据显示,5月份金融机构境外发债规模达到123.90亿美元,占5月份中资美元债发行规模的76.81%,显示出金融业的强劲融资需求。

除花旗银行以外,多家中资银行如工商银行、建设银行等发行了多笔浮动利率债。票息较高的主要来自城投债,但规模不大。今年以来,截至5月末,中资美元债整体发行规模达622.11亿美元,同比增长38.42%,市场活跃度持续提升。

从发行期限来看,中资美元债以中长期为主。今年以来,1年期至3年期的债券发行规模最大,占比超过50%,显示出市场对中长期资金的偏好。

尽管中资美元债发行回暖,但净融资额仍未转正。截至5月末,今年以来中资美元债净融资额为-171.55亿美元,市场仍面临一定的偿债压力。

中资美元债发行利率有所下降,中信证券认为,这源于市场博弈美联储降息预期及地产行业基本面修复。展望未来,中资美元债市场有望继续保持活跃,但融资成本和市场波动性仍需关注。

中资美元债到期压力仍然较大,需警惕偿债风险

尽管中资美元债发行回暖,但2025年和2026年分别有大量中资海外债到期,偿债压力依然较大。中证鹏元和中金公司等机构认为,尽管美联储降息路径存在不确定性,但中资海外债发行预计将持续回暖,市场需关注偿债风险。

值得注意的是,今年以来MarkitiBoxx亚洲中资美元债券指数收益持续走高,显示出市场对中资美元债的配置需求增加。中信证券研究指出,当前中资美元债已显露配置性价比,可关注美联储降息预期升温带来的投资机会。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。