全球债市政策博弈,国内机构逢调买入策略解读

AI导读:

全球债市步入政策博弈深水区,国内机构共识“逢调买入”,静待降息触发新低。LPR与存款利率双降打开广谱利率下行空间,非息成本压降或加速存款脱媒。海外市场波动,美日债市动荡,全球流动性裂痕显现,美联储扩表救市紧迫性提升。

AI摘要:全球债市步入政策博弈深水区,国内机构共识“逢调买入”,信用债短端下沉与长端利率品种布局并行,10年国债中枢预期下移至1.6%附近,静待降息触发新低;LPR与存款利率双降,广谱利率下行空间打开,非息成本压降或加速存款脱媒,银行息差修复与债市增量资金共振;海外市场波动,美日债市动荡折射全球流动性裂痕,债务供给冲击与债汇双杀风险增加,美联储扩表救市紧迫性提升。政策敏感与跨境风险传导成投资决策关键。

免责声明:以上信息仅供参考,不构成投资建议。投资有风险,入市需谨慎。

数据来源:Choice

1、继续“逢调买入”策略

华西证券首席经济学家刘郁:债市投资面临信息空窗期,尽管策略一致,但实操有先后,市场或按票息高低顺序挖掘,信用债阶段性占优。3年左右AA(2)城投债性价比高,长久期策略可考虑5年AA、AA(2)城投品种;利率方面可布局7-10年农发债、口行债、地方债。

华泰证券研究所所长、固收首席张继强:基本面未逆转,资金中枢下行,十年期国债下限调至1.5%。推荐3、5年城投债和二永债,向短端信用下沉和长端高等级寻利差机会,继续调整时买入。

华福证券固定收益首席分析师徐亮:若存款利率下调和双降引导资金宽松,债券利率有下行空间,10年国债可向1.6%移动;若资金面不再宽松,长债利率可能偏弱震荡,上行需明确因素。

长城证券固收首席分析师李相龙:人民币贬值空间有限,三个月内降息概率大,债市短期内多空博弈,但中期看利率仍会破新低,需降息触发。

2、LPR和存款利率双降影响

中国民生银行首席经济学家温彬:新一轮降息带动利率中枢下移,贷款利率下行,银行息差承压,LPR报价下调空间受限。后续或更关注非息成本压降。

广发证券资深宏观分析师钟林楠:债券资产配置价值提升,降低金融机构负债成本,存款脱媒效应强化,给债市带来增量资金。后续关注财政、准财政等政策斜率。

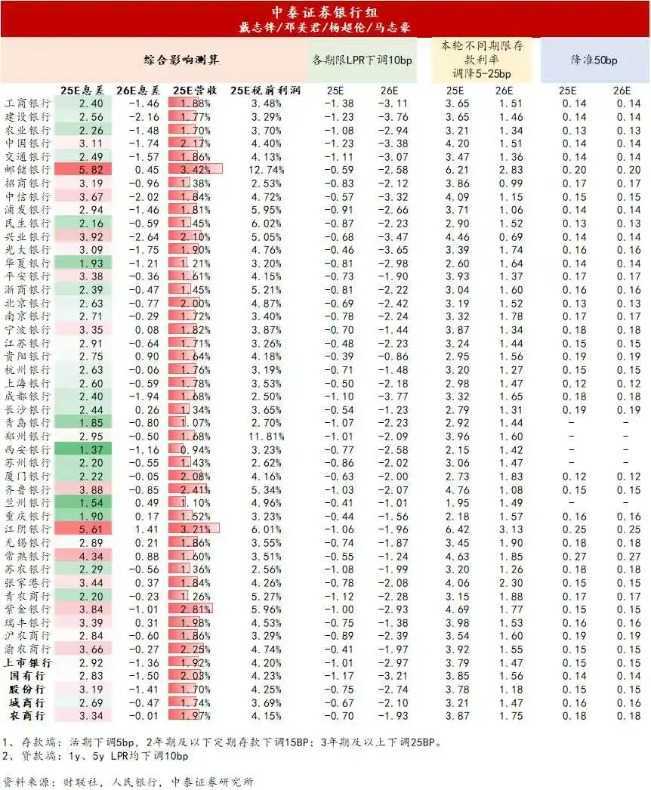

中泰证券银行业首席戴志锋:降息、存款利率下调、降准对银行息差综合影响正面,存款利率下调幅度超LPR降幅,有效支撑息差。

浙商证券大固收组组长、固收首席覃汉:广谱利率下行主线不变,后续曲线可能先平后陡,5-7年中端利率债及2-3年信用债值得关注。

东方金诚首席宏观分析师王青:监管层或单独引导5年期以上LPR报价下行,推动房贷利率下调。预计存款利率将平均下调0.1个百分点。

3、美日债市动荡

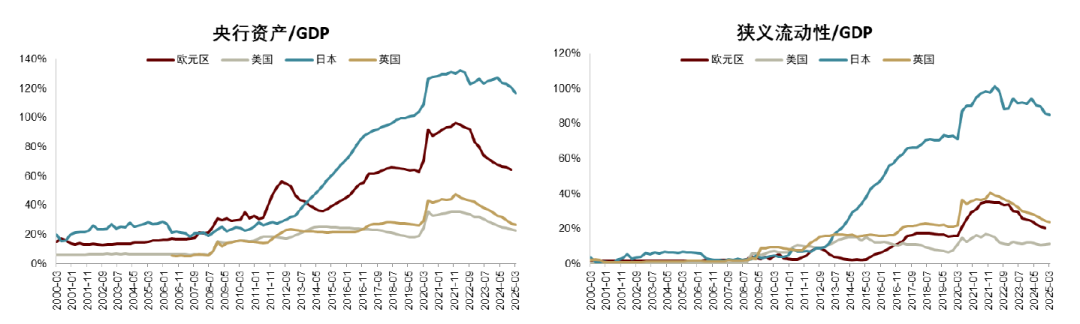

中金公司研究部首席宏观分析师张文朗:美日债拍卖遇冷,利率上行,反映全球流动性趋紧。特朗普法案通过后,美债上限问题解决,市场或受系统性流动性冲击,美联储扩表救市紧迫。

申万宏源证券首席经济学家赵伟:美债利率或延续高位震荡,需关注进一步上行风险。包括关税短期效应、减税法案落地、弱美元周期等因素。

德银外汇研究主管George Saravelos:美债正面临日债竞争,日债收益率上升吸引日本买家。市场受外部资产头寸驱动,对美债和美元形成双重下行压力。

中信证券海外研究联席首席分析李翀:市场看跌美债情绪高,长端美债利率或上冲,但负面因素反应后,美债义警或给特朗普辩解机会。若经济数据转弱,财政轨迹未扭转,长端美债面临抛售压力。

中信建投宏观首席周君芝:日债流动性或缓解,利率上行空间有限。日债大跌反映全球债市震动映射的金融脆弱性,全球金融市场波动延续。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。