债市震荡与LPR调降,美国主权评级遭下调引关注

AI导读:

债市维持区间震荡,10年国债利率中枢锚定1.6%-1.7%,机构建议关注机会;5月LPR随逆回购利率下调10BP,银行净息差承压;穆迪下调美国主权评级,机构警示美债风险,财政赤字路径不可持续或驱动利率熊陡。

AI摘要:债市维持区间震荡格局,10年国债利率中枢锚定1.6%-1.7%,机构关注农发债品种利差及超长地方债供给尾声机会,短端空间待央行购债信号;5月LPR随逆回购利率下调10BP,银行净息差承压,存款利率或结构性调降;穆迪下调美国主权评级,机构警示美债“印钱还债”风险。

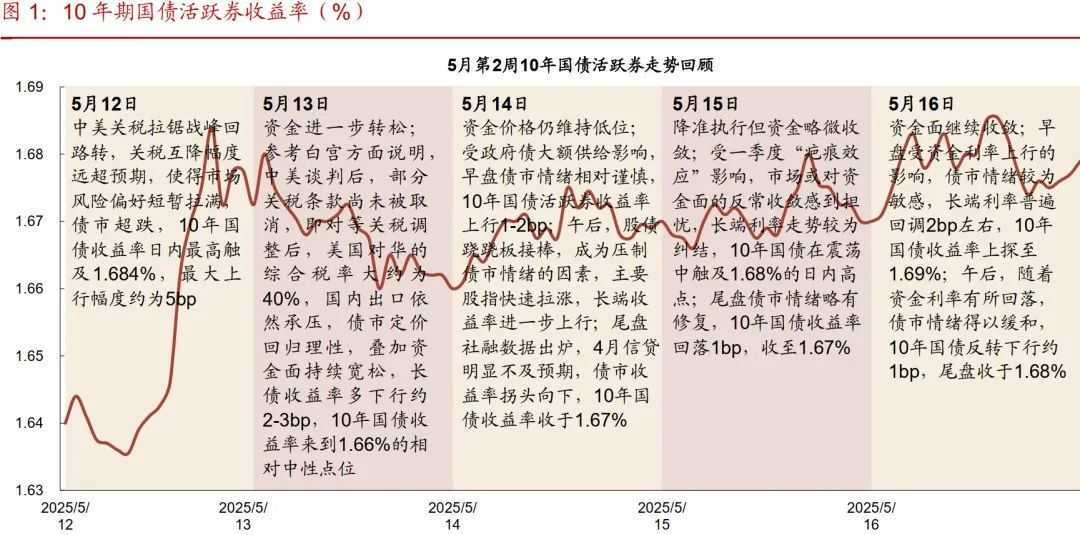

1、债市区间震荡

数据来源:Choice

华西证券首席经济学家刘郁

债牛延续,短期待基本面趋势显性化,长端利率震荡,10年国债收益率或在1.6%-1.7%间。推荐农发债品种利差丰厚品种及超长地方债供给尾声机会。

国金证券固收首席分析师尹睿哲

利率合理中枢在1.61%-1.82%,长端空间需短端带动。当前市场估值合理,长端向下依赖1年期品种拓宽空间,等待央行购债信号。

浙商银行FICC 债券投资部

短债受资金面扰动,长端利率债波动加剧,信用债、地方债利差分化提供机会。高抛低吸、精选利差品种、把握曲线变化增厚收益。

2、LPR调降

中国民生银行首席经济学家温彬

5月LPR下调10BP,源于逆回购利率下调。商业银行净息差收窄至历史低位,LPR报价下调空间受限,后续或更关注非息成本压降。

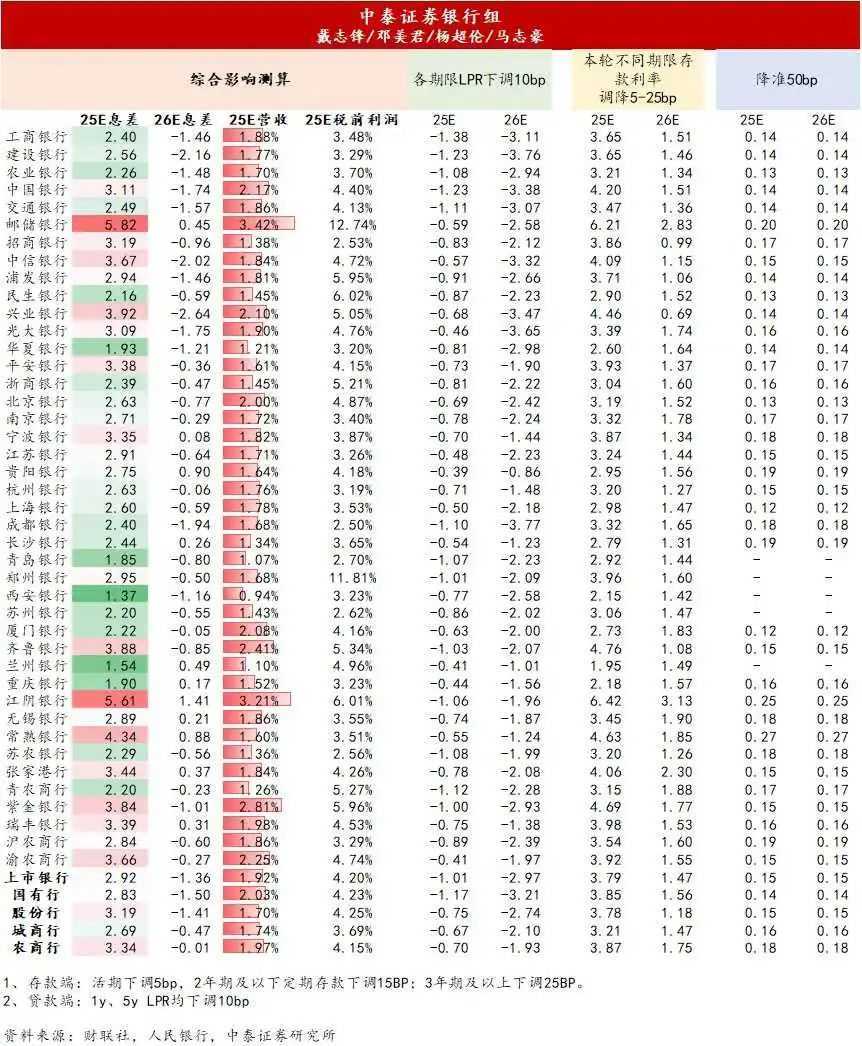

中泰证券银行业首席戴志锋

降息、存款利率下调、降准对银行息差综合影响有限,存款利率下调幅度超过LPR降幅,对息差形成支撑。

东方金诚首席宏观分析师王青

LPR报价下调源于中美关税战升级,后续或引导5年期以上LPR报价下行,存款利率将平均下调0.1个百分点。

3、美国主权信用评级遭下调

全球最大对冲基金桥水创始人达利欧

穆迪下调美国主权评级未反映印钱还债风险,投资者面临货币购买力被通胀侵蚀风险。

摩根大通策略师Jay Barry

贸易和货币政策不确定性,短期内风险倾向于熊陡,投资者仓位中性,波动程度或较小。

摩根士丹利策略师Michael Zezas

政治上可行的财政方案可能导致赤字扩大,不会为经济提供有意义的财政刺激。

古根海姆合伙投资管理公司首席投资官Anne Walsh

若华盛顿无实质性程序重置支出水平,美国财政路径不可持续。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。