央行将推债券科技板,双降预期再起

AI导读:

中国人民银行行长透露将推出债券市场的科技板,加大对科技创新的金融支持力度。多位经济学家预测双降预期再起,国债买入操作可能落地。同时,超长期特别国债扩容引发市场关注。

3月6日,中国人民银行行长潘功胜在十四届全国人大三次会议经济主题记者会上透露,为加大对科技创新的金融支持力度,人民银行将与证监会、科技部等部门携手,创新推出债券市场的科技板。

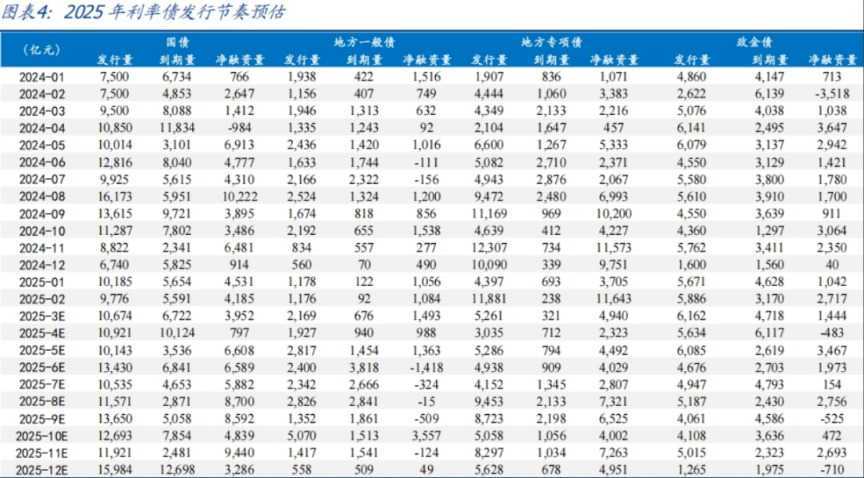

数据来源:Choice

1、双降预期再起

中信证券首席经济学家明明表示,在流动性市场方面,预计央行将继续通过买断式逆回购释放中长期流动性,并结合财政端发力情况,国债买入操作可能伴随后续政府债供给增加而适时落地。宏观政策方面,报告强调“能早则早,宁早勿晚,抢时间应对不确定性”,预计政策实施节奏将前置,降准降息操作或也将前置。

瑞银亚洲经济研究主管及首席中国经济学家汪涛预测,2025年央行或下调政策利率30-40个基点,时间点可能在两会后的几个月,同时商业银行也将进一步下调存款利率。

东方金诚首席宏观分析师王青认为,今年政策利率下调幅度可能达到0.5个百分点,较上年进一步加大,进而带动企业和居民融资成本更大幅度下调。综合考虑当前物价水平、经济增长动能变化,特别是近期外部不确定性加大,预计一季度末降息窗口可能打开。

招联首席研究员董希淼提出,2025年可降准0.5-1个百分点,下调政策利率50个基点,引导LPR非对称下降25-40个基点,这些措施能在总量上保障流动性更加充裕,在价格上适度降低成本,增强有效性。

2、两会后的债市

数据来源:Choice

财通证券首席经济学家孙彬彬指出,总体来看,财政不超预期,经济修复仍需时间,货币政策需持续保驾护航。虽然年内供给压力大,但货币将继续积极配合财政,债市仍处于有利位置,结合资金逐渐转松,预计10年国债利率将继续向1.5%靠拢。

中金公司研究部固收组及国际组负责人陈健恒预计,年内降准降息仍有较大空间,资金面有望明显改善。在债券供需格局相对稳定,货币政策将进一步放松的情况下,债券类资产的配置价值正在凸显,预计年内10年国债收益率低点或降至1.5%或更低水平。

国泰君安证券研究所固定收益资深分析师唐元懋认为,债市前期已充分定价政府债供给和降息降准等信息,后续债市可能维持震荡格局。除非有其他利好出现,否则10年国债中枢难以再下压。即使后续双降落地,10年国债利率可能暂时向下突破1.7%,但进一步下行的动力不足,更不太可能突破1.6%的前低。

国盛证券首席固收分析师杨业伟表示,债市继续调整空间有限,10年国债高点可能在1.75%附近。但短期基本面分歧和监管审慎态度意味着债市修复将是缓慢的,预计利率将进入震荡下行期,建议配置哑铃型投资组合。

3、超长期特别国债扩容

华泰证券宏观首席经济学家易峘预测,今年促消费政策将从多方面发力,包括延续消费品“以旧换新”政策,结合提高农村养老金待遇、生育补贴等措施,将“促消费”与“促民生”相结合。同时,在超长期特别国债扩容背景下,有望进一步增加高科技领域和民生领域投资,结合促消费政策,有望通过升级旅游、消费等基础设施带动增量投资。

国联证券固收首席分析师李清荷指出,5000亿元特别国债将用于补充大行资本,有助于提振银行信贷投放意愿,促进社融进一步企稳,助力宽货币向宽信用的转化。地方专项债增量为5000亿,或将作为收储的资金来源,用于消化地方政府拖欠企业账款,有助于改善企业现金流,促进地产、基建等产业链及其资金链的恢复。

银河证券固定收益首席分析师刘雅坤表示,今年仅增加了3000亿元的超长期特别国债额度,力度基本符合市场预期下限。同时,今年还增加了5000亿元的特别国债用于补充国有大行资本金。预计本次也将参考过往经验,定向发行5000亿元特别国债,助力大行增强抵御风险能力,同时不挤占市场流动性对债市形成冲击。

华创证券屈庆团队认为,今年政府工作报告将“大力提振消费、提高投资效益、全方位扩大国内需求”列为工作任务之首。需求侧方面,今年将有3000亿元特别国债用于支持消费品以旧换新,预计将带动2.6万亿相关消费,额外拉动社零增长2.7%。供给侧方面,继续强调综合整治“内卷式”竞争,持续深化供给侧结构性改革。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。