六大国有银行深化普惠战略,助力实体经济高质量发展

AI导读:

六大国有银行通过优化产品体系、加强渠道建设,推动普惠信贷保量稳价优结构,满足多样化金融需求,助力实体经济高质量发展。普惠信贷增量扩面,普惠客户大幅拓展,普惠贷款利率下降。

新华财经北京4月18日电(分析师王欣蕾)六大国有银行深化普惠发展战略,通过优化产品、加强渠道建设,提升普惠金融服务覆盖面、可得性和满意度,满足小微企业、涉农主体及重点帮扶群体需求,推动普惠信贷保量、稳价、优结构,助力实体经济高质量发展。

一、国有银行普惠信贷保量稳价优结构

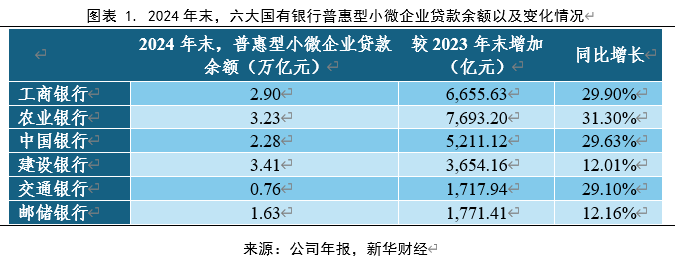

普惠信贷增量扩面:2024年年报显示,六大国有银行普惠小微企业贷款超14万亿元,建设银行规模居首,农业银行增速最高。建设银行余额3.41万亿元,同比增长;农业银行余额3.23万亿元,同比增长31.3%,增速领先。

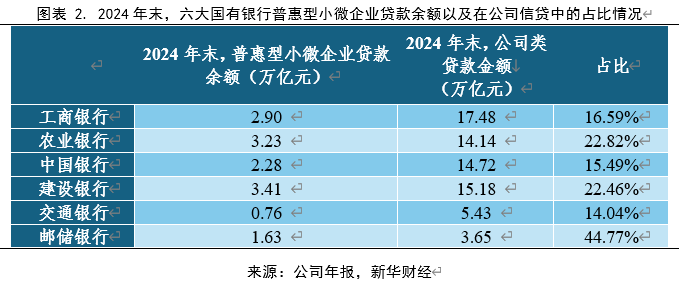

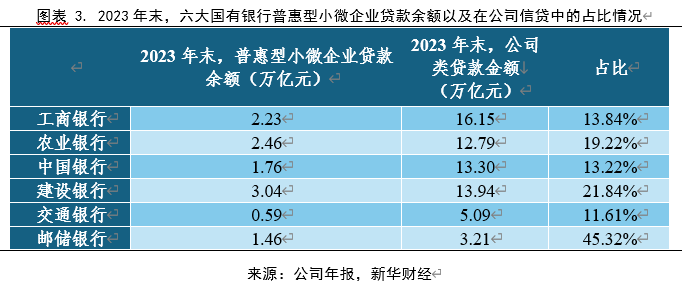

普惠信贷占比提升:邮储银行普惠小微贷款在公司类贷款中占比超40%,领先其他大行。农业银行普惠小微贷款占比增长超3个百分点,达22.82%。

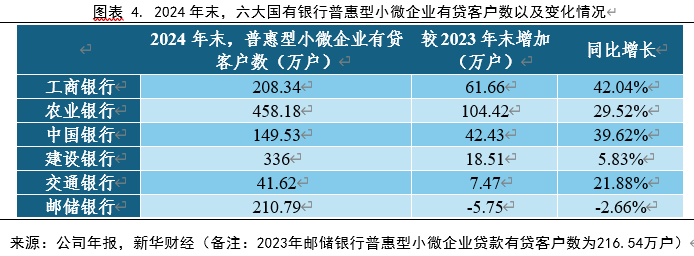

普惠客户大幅拓展:农业银行服务覆盖面最广,2024年末信贷支持458.18万户普惠型小微企业,位居六大行之首。工商银行普惠型小微企业有贷客户数同比增长42.04%,增速领先。

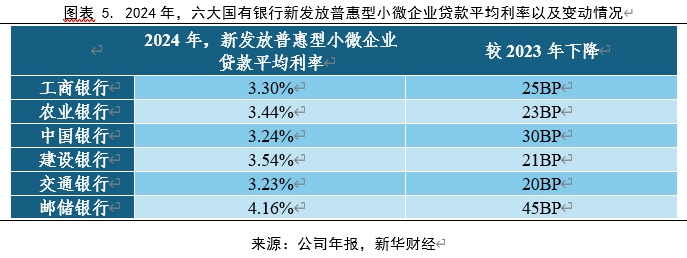

普惠贷款利率下降:六大国有银行合理降低普惠型小微企业贷款利率。交通银行、中国银行普惠信贷利率较低,邮储银行普惠贷款利率降幅最大,彰显支持实体经济决心。

二、产品创新:优化体系,便捷低成本融资

工商银行打造经营快贷、网贷通、数字供应链三大产品线,提升服务能力。推出“制造e贷”,助力制造企业快速获低成本资金。打造“e扩快贷”网贷通产品,支持小微企业扩大再生产。

农业银行创新信贷产品体系,升级“续捷e贷3.0”,解决小微企业“融资难”问题。推出“微捷贷3.0”“商户e贷”,解决“融资慢”问题。支持科技创新和乡村振兴,推出特色产品。

三、客户拓展:深化渠道建设,触达普惠客户

建设银行“建行惠懂你”平台,运用技术为普惠客户提供综合化生态服务,满足全生命周期需求,提升用户黏性。

农业银行落实国家政策,深入基层开展活动,全面摸排小微企业融资需求,推介普惠金融产品服务。升级“普惠e站3.0”,深度服务小微企业。

工商银行深化渠道建设,线下推进普惠金融服务点建设,加强合作;线上探索开放银行模式,提升拓客效率。邮储银行依托“线上+远程+线下”渠道广泛触达小微企业客户。

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。