非上市财险上半年业绩分化显著 利润与风险并存

AI导读:

上半年76家非上市财产险公司合计实现净利润92.5亿元,盈利面显著扩张,68家公司盈利,14家扭亏为盈。但部分公司偿付能力未达标,后续经营风险需关注。

上半年,非上市财险业绩“狂飙”。保通社梳理数据发现,今年上半年,76家非上市财产险公司合计实现净利润92.5亿元。盈利面呈现显著扩张态势,其中68家公司实现盈利,占比接近九成;14家公司成功扭亏为盈,仅8家处于亏损状态。

从业绩驱动因素来看,财险公司净利润的改善与承保端盈利向好密切相关,超六成公司的综合成本率较上年同期有所下降。

对外经贸大学保险学院教授王国军分析,上半年财险行业业绩亮眼,主要得益于大灾赔付同比减少、险企持续推进降本增效,以及监管“报行合一”等政策深入实施,共同推动行业盈利能力提升。

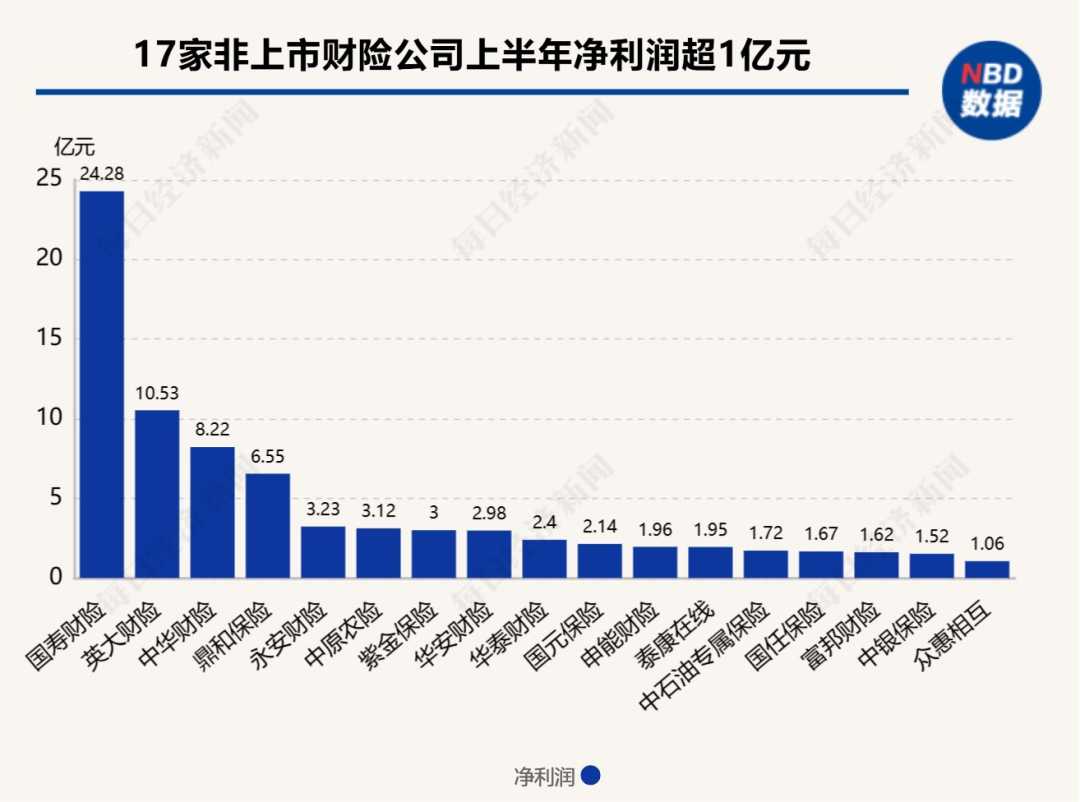

规模效应凸显,百亿级公司净利润贡献突出。数据显示,规模排名前三的国寿财险、中华财险、英大财险,上半年分别实现净利润24亿元、11亿元、8亿元,三家合计净利润占76家非上市财险公司总利润的比例近50%。

部分公司发展仍存隐忧。从最新偿付能力评级来看,前海财险、安华农险、华安财险和亚太财险4家公司评级为C类,偿付能力未达标,后续经营风险需持续关注。

非上市财险上半年利润分化,14家公司扭亏为盈

金融监管总局数据显示,2025年上半年,财险公司保费收入达9645亿元,同比增长5.1%。保通社统计显示,76家非上市财险公司上半年实现的保险业务收入占行业规模不到三成。

在非上市财险阵营中,规模达百亿级的国寿财险、中华财险、英大财险表现突出。利润层面,国寿财险上半年实现净利润24亿元,英大财险、中华财险分别录得11亿元、8亿元,三家公司净利润均较上年同期大幅增长,合计43亿元的净利润占76家非上市险企净利润总和的近一半,头部效应显著。

此外,还有14家非上市财险公司上半年净利润突破1亿元,分别为鼎和财险、永安财险等。其中,仅国元保险净利润同比略有下滑,其余13家均实现不同程度增长,显示出中型机构的盈利韧性。

值得关注的是,申能财险在完成对天安财险保险业务的受让后,上半年实现保险业务收入83亿元,在非上市财险中排名第四,同时实现净利润1.96亿元。

业绩改善的同时,多家公司成功扭亏。国泰产险、永诚财险等14家非上市财险上半年实现净利润由亏转盈。以中国渔业互助为例,其综合成本率大幅下降,推动净利润达到0.2亿元。

亏损公司数量大幅缩减,部分险企仍面临多重风险

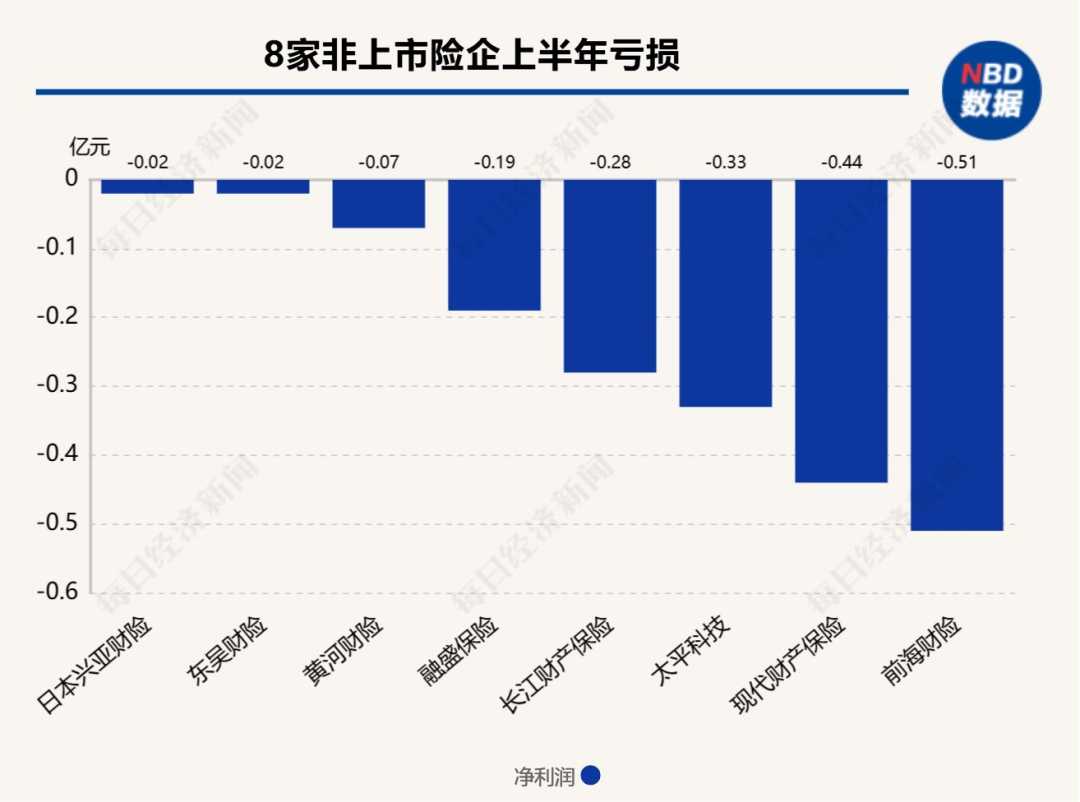

保通社统计显示,2025年上半年,仅有8家财险公司净利润为亏损状态,较2024年同期的20余家大幅减少,行业整体盈利状况持续改善。

从亏损榜单来看,前海财险、现代财险、太平科技位居前三,分别亏损0.5亿元、0.4亿元、0.3亿元。此外,长江财险等也在亏损之列。

值得注意的是,东吴财险是今年4月新开业的公司,近日披露的首份偿付能力报告显示,公司上半年保险业务收入190万元,净亏损184.8万元。

成立于2018年的太平科技,业务长期处于亏损状态。2025年上半年,其亏损幅度较上年同期进一步扩大至0.3亿元。

前海财险上半年亏损0.5亿元,位列亏损榜首位,较上年同期亏损幅度有所扩大。上半年公司综合成本率大幅提升。

前海财险在报告中称,公司目前面临的主要风险是由于经营尚未实现盈利而导致实际资本逐渐损耗。

除前海财险外,因风险评级结果为C类而不达标的公司还有安华农险、华安财险和亚太财险。其中,安华农险主要因为公司治理方面存在风险,华安财险则主要是在声誉风险、操作风险等领域存在一定风险,亚太财险约88%股权处于被质押或冻结状态。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。