债基市场波动:买还是卖?关键看利率与手续费

AI导读:

近日债基市场波动引发投资者赎回或抄底疑虑。债券基金涨跌主要看市场利率,资金流动影响利率变动。当前市场利率未现趋势性改变,债基下跌或近尾声。投资者应结合宏观经济判断利率趋势,考虑交易手续费,培养长期持有心态。

近日债基市场的波动让不少投资者心里发慌。社交平台上,“要不要赶紧赎回”的求助帖骤然增多。

更有意思的是,在这波赎回焦虑之中,还有另一波声音冒了出来:“跌了这么多,是不是该抄底了?”可随之而来的疑虑同样真实:万一买入后继续下跌怎么办?

关键看利率

债券基金的涨跌主要看市场利率。市场利率与债券价格之间存在稳固的反向关系:市场利率上升,新发债券提供更高收益率,老债券性价比不足,价格自然会下跌,实际收益率会变高;反之,若市场利率下降,老债券更具吸引力,价格上涨。

总结而言,债券基金的表现直接受市场利率影响:市场利率上升→债券价格下跌→债基净值随之下跌→债基负收益;市场利率下降→债券价格上涨→债基净值随之上涨→债基正收益;市场利率不变→债券价格上涨(仅利息收入)→债基净值随之上涨→债基正收益。

导致市场利率变动的,有一个重要因素是资金流动。近期债市的调整,就与股市走强引发的资金流动有关,股市赚钱效应吸引部分资金从债市撤出,债券需求减少,价格应声下跌,市场利率也随之抬升。

那么,现在债基是该买还是该卖?关键看市场利率未来趋势如何,这需要结合宏观经济形势判断。如果宏观经济持续走强,市场上的投资机会增多,资金会更倾向于流向收益率更高的领域,会加速从债市流出,债券牛市就可能结束,此时确实应该考虑减持债券基金。

7月30日,中央政治局召开会议,研究下半年经济工作,会议指出,“宏观政策要持续发力、适时加力”要落实落细更加积极的财政政策和适度宽松的货币政策。这意味着,短期内不存在加息等紧缩性政策出台的可能,所以,目前市场利率的上涨,更多是因为市场波动造成的,不是利率趋势的改变。

当然,指望短期内利率再次大幅下行,推高债券价格也不现实。因为上半年经济发展向好,GDP增速达到5.3%,超过市场预期,说明当前的货币政策和财政政策已经起到了应有的调控效果,大幅加码刺激的必要性并不高。

综合来看,市场利率没有出现趋势性改变,而债市又已经出现了一定跌幅,这意味着债基的下跌可能已接近尾声,此时再操作赎回,很可能赎回在了较低的位置。如果没有更好的投资机会,或者暂时不需要动用资金,建议继续持有;如果手中有闲置资金,又不愿意参与高风险投资,当下其实可以考虑买入或加仓债基。

怎么看市场利率

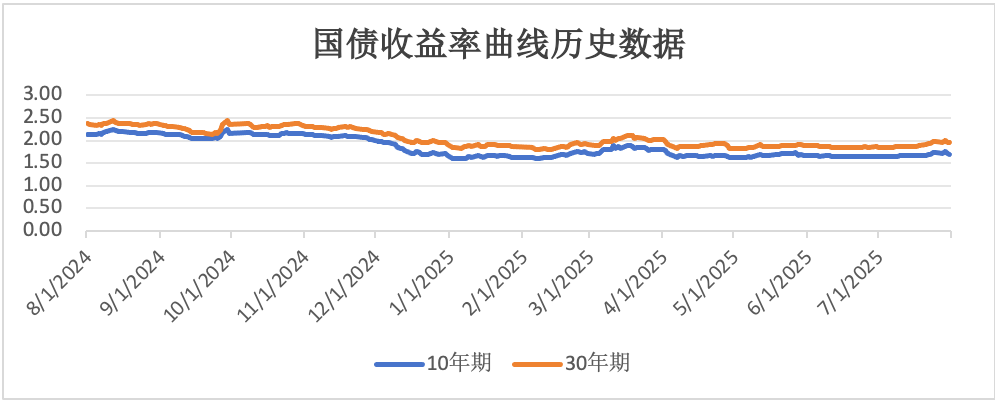

对绝大多数养“债基”人而言,学会判断市场利率非常重要,关键的参考指标有以下五个。一是货币政策表述,央行发布的货币政策报告、重要官员讲话等,是判断未来利率方向最权威的风向标。二是关注长期国债的收益率,它能反映长期债券的利率变化。三是关注银行存款利率。银行存款利率的调整会直接影响资金的流向。四是关注存款增长的情况。如果存款增速持续走高,尤其是居民存款,可能反映市场风险偏好低,资金都在银行内,这意味着会有大量的资金追逐有限的债券,推高债券价格,压低市场利率。最后,关注余额宝的收益率,它能反映短期债券的利率变化。

数据来源:财政部

考虑交易手续费

在考虑是否赎回债基时,交易手续费也是不可忽视的因素,这需要结合所持债基的类型和持有时间来判断。目前,债基主流分为A类和C类,两者的收费模式不同。首先,这两类债基在持有期间,都要缴纳管理费和托管费,管理费给基金公司,托管费给银行,这两笔钱是从基金净值中扣除的。两者的不同在于有没有申购费和销售服务费。A类基金通常收取前端申购费,在购买时扣除。而C类基金没有申购费,但是却有销售服务费,这笔费用也是按日计提,从基金净值中扣除的。这意味着,持有时间较短时,C类基金的成本较低;持有时间较长时,A类基金的成本更低。A类基金和C类基金都要缴纳赎回费,这是在卖出基金时一次性扣除的,两类基金都是持有时间越短,赎回费率越高,目的就是为了惩罚短期交易行为。所以,持有时间不要太短,不要着急赎回,否则较高的手续费会进一步侵蚀收益。

面对债基的短期波动,投资者需要培养一颗“大心脏”。理解其波动原因,审视自身投资目标和资金安排,坚持长期持有的策略,才更有可能收获债基带来的稳健回报。

(文章来源:理财周刊)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。