2025年Q2港股基金配置大调整:医药金融获增持,消费遭减持

AI导读:

2025年第二季度,港股市场呈“V型”走势,港股基金配置重点变化显著,医药与金融板块获显著增持,消费板块则遭大幅减持,市场反弹带动基金普涨。

财联社7月31日讯 国金证券最新研究报告显示,2025年第二季度,港股市场呈现“V型”走势,港股基金配置重点变化显著:医药与金融板块获增持,消费板块遭减持。

市场反弹带动基金普涨 主动QDII基金表现领先

报告指出,二季度港股先抑后扬。4月初受美国加征关税冲击,恒指暴跌;随后政策发力,市场企稳回升;5月以来,多重因素共同提振风险偏好,南向资金强劲流入,推动市场回暖。

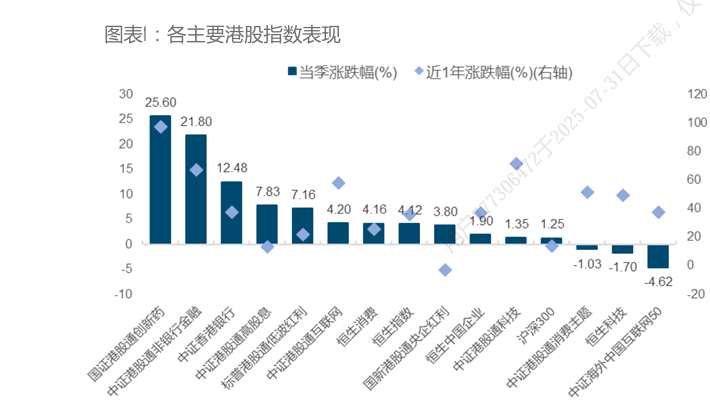

主要指数中,恒生指数与恒生国企指数分别上涨4.42%和1.9%,跑赢沪深300指数。恒生科技指数下跌1.70%。国证港股通创新药指数领跑市场,中证港股通非银金融指数紧随其后。

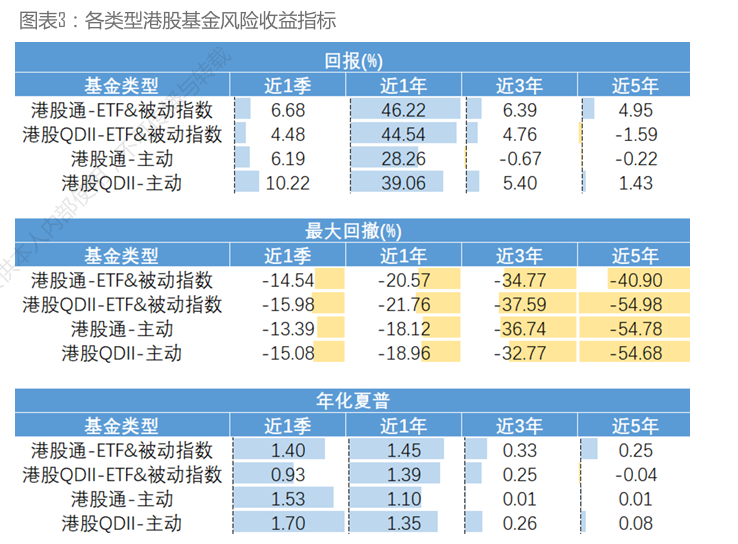

在此市场环境下,各类型港股基金净值均实现正增长:主动管理型(QDII)基金表现最优,平均回报率达10.22%;港股通指数型(含ETF)基金平均回报6.68%;港股通主动型基金平均回报6.19%;QDII指数型(含ETF)基金平均回报4.48%。

指数基金规模扩张迅猛 股票仓位维持高位

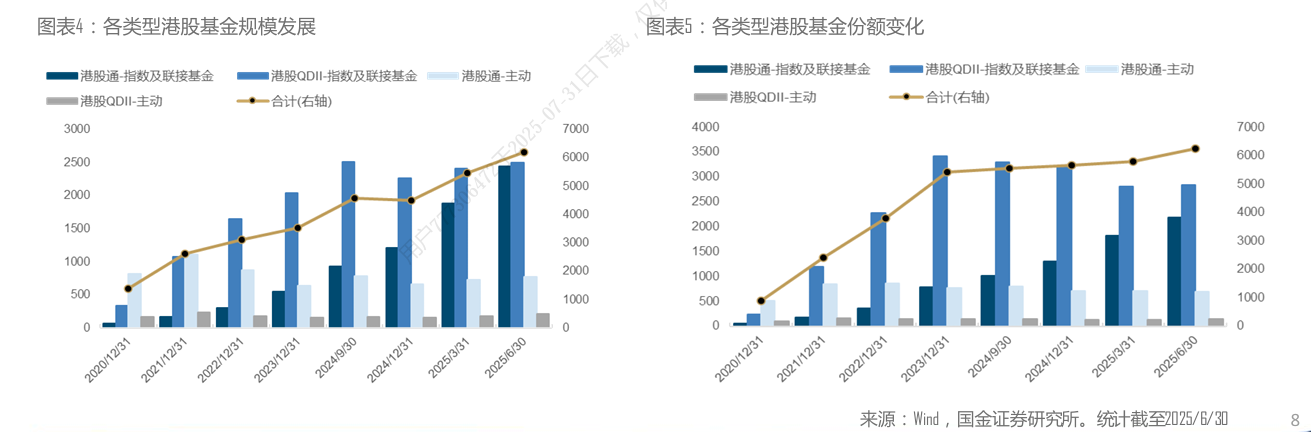

截至二季度末,公募港股基金总规模达6191.34亿元,环比增长13.54%;总份额达6238.3亿份,环比增长7.45%。从类型分布看,QDII指数及联接基金规模最大,港股通指数及联接基金居次,QDII主动型基金规模最小。

增量方面,港股通指数及联接基金规模与份额环比增幅显著。

基金整体维持高仓位运作,股票仓位平均达91.99%。同时,港股占基金净值比例平均提升1.48个百分点至85.24%。

配置显著转向:大幅增持医药金融 减持消费

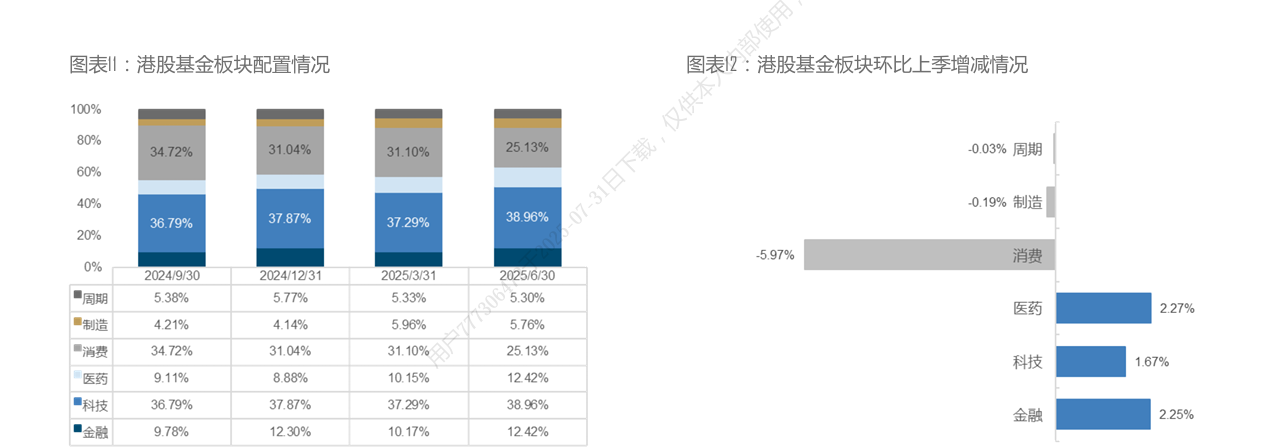

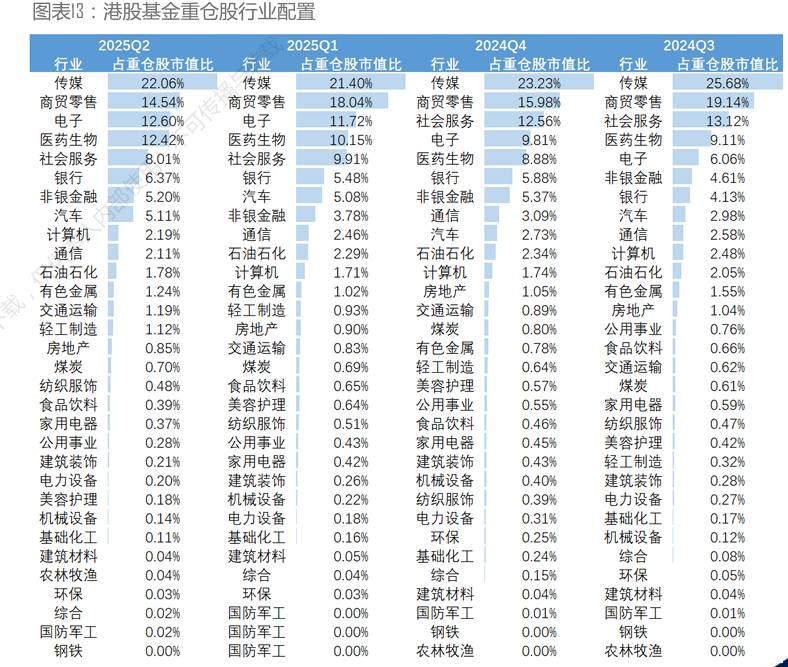

二季度港股基金重仓股板块配置调整显著:医药、非银金融获主要增持,科技板块微增蝉联第一大重仓板块;消费板块遭大幅减持,环比下降5.97个百分点至25.13%。

从行业细分看,传媒、商贸零售、电子行业稳居前三大重仓行业,但商贸零售配置比例下降3.5个百分点。医药生物表现亮眼,配置比例大增2.27个百分点至12.42%。非银金融占比提升1.42个百分点至5.2%,排名升至第六。

除商贸零售外,社会服务行业也遭显著减持。行业集中度小幅下降,前三大重仓行业集中度环比降1.96个百分点至49.2%。

重仓个股:医药股获宠 互联网巨头遭调仓

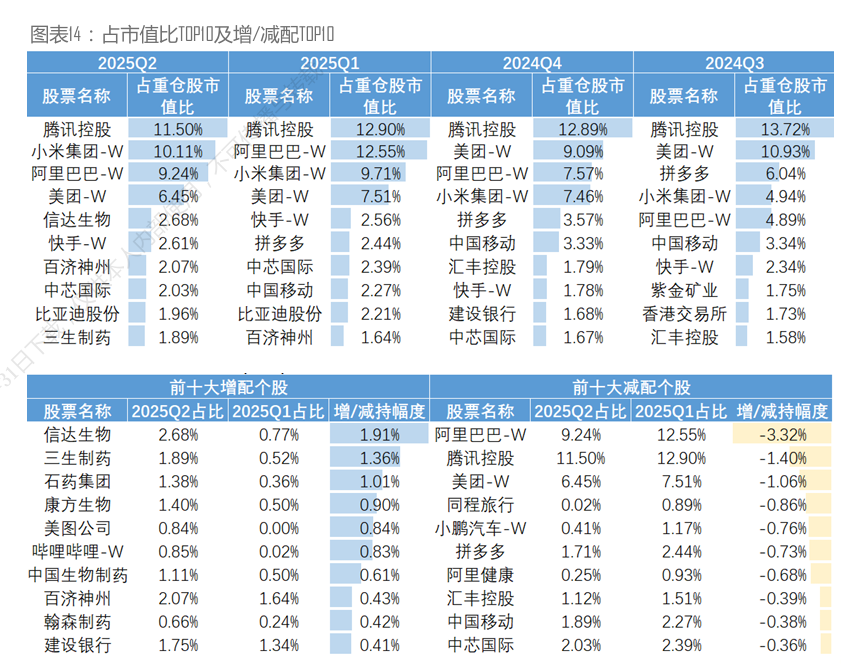

二季度港股基金前十大重仓股为:腾讯、小米、阿里、美团、信达生物、快手、百济神州、中芯国际、比亚迪、三生制药。小米超越阿里升至第二,医药股普遍获增持,部分互联网平台龙头遭减持,拼多多退出前十。

基金对头部个股的“抱团”程度明显减弱,前十大重仓股合计占比降至50.53%。

持仓风格:大盘股主导 持股趋于分散

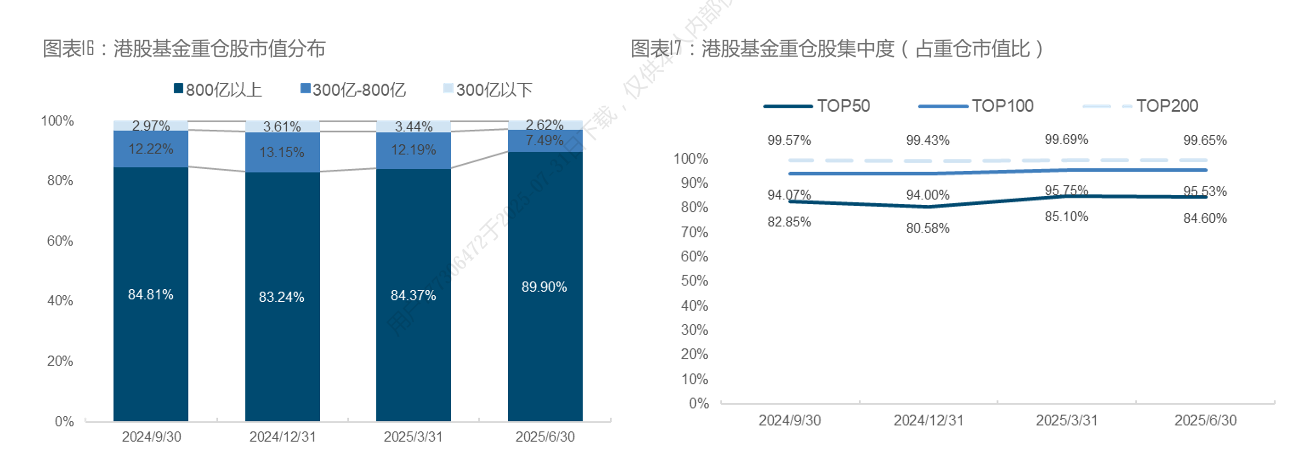

二季度末,港股基金重仓风格延续大盘化趋势:800亿港元以上大盘股占比飙升至89.9%,300亿港元以下小盘股占比降至2.62%。同时,重仓股集中度均环比下降,显示基金整体持股趋于分散化。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。