QDII基金溢价现象剖析与港股科技投资机遇

AI导读:

本文剖析了QDII基金溢价现象,指出因外汇额度限制等导致二级市场价格远高于基金净值。同时,揭示了港股科技投资机遇,机构资金增配港股科技板块,多只相关ETF资金大幅流入。

当一样东西供不应求的时候就会有人加价购买,就像前阵子的 LABUBU手办,原价69的手办被炒到了上千元。而在基金市场,QDII基金也有这类情况产生。

当一支基金供不应求,就会有人加价购买,这在额度有限的QDII基金中尤为常见。7月至今,相关溢价风险提示公告发布次数已超70次,六成为QDII基金。标普500ETF(QDII)、标普消费ETF(QDII)自7月以来均21次提醒溢价风险。

为什么QDII基金容易出现溢价?

跨境ETF溢价的本质是 “二级市场交易价格远高于基金净值”,因投资者对海外资产配置需求旺盛,但基金因外汇额度限制等原因无法通过一级市场满足,只能转向二级市场买入,推高价格。

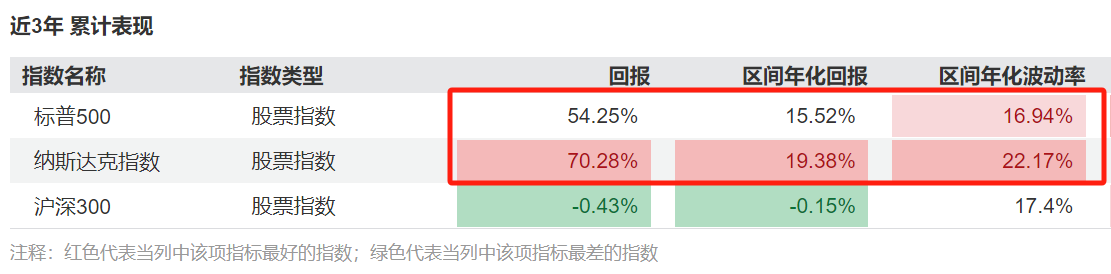

美股二季度财报季开局稳健,叠加美国政府意外放宽人工智能芯片对华销售限制,对半导体板块形成重大催化,纳斯达克再度走出4连阳。近三年内标普500和纳斯达克对于国内指数超额收益明显,导致部分投资者溢价购买相关产品。

近三年美股指数要优于A股指数

数据来源:Wind 截至:2025.7.29

另一方面,跨境基金溢价问题反映了“海外资产净值计算滞后”以及“二级市场价格形成机制不透明”等结构性问题。小规模、T+0的基金或成为溢价的主力。

场内溢价较高的ETF排名

数据来源:Wind 截至:2025.7.29

普通投资者是否有套利机会?

理论上场内溢价或折价存在套利机会,但ETF基金套利门槛较高,100万起步,跨境ETF(如QDII产品)因外汇额度限制,套利机制受限,易出现高溢价且难以及时平抑,即便使用多个账户进行操作,整体的收益仍旧很难保证。

聪明钱早已调转枪头

标普500指数前瞻市盈率已达23.3倍,估值吸引力有限,部分机构资金早已调转枪头,将目标锁定在了港股科技上。公募二季报显示,37只QDII基金集体增配港股,科技板块成核心抓手。截至今年二季度末,华夏恒生科技ETF(QDII)的基金份额为416.54亿份,较一季度末大增95.13亿份,位居全市场QDII基金第一。

在7月25日港股市场回调之际,南向资金加码流入,全天净买入额超200亿港元,年内净买入金额在8200亿港元以上,正式超越2024年全年8078.69亿港元的纪录,创下互联互通机制启动以来的新高。

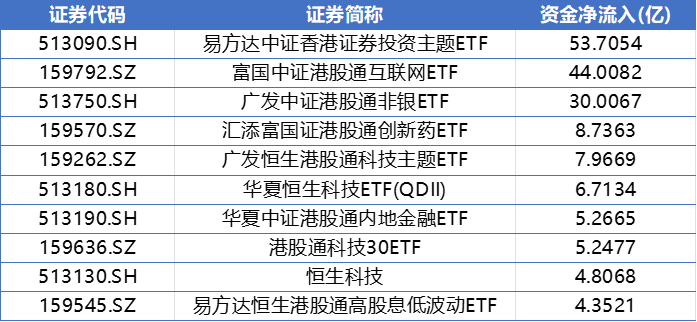

从具体基金分析,近一周内,富国中证港股通互联网ETF流入超40亿,广发恒生港股通科技ETF、华夏恒生科技ETF(QDII)等均有资金大幅流入。除了上述ETF以外,华泰柏瑞南方东英恒生科技指数ETF、景顺长城中证港股通科技ETF、工银瑞信国证港股通科技ETF、银华国证港股通创新药ETF等近期净申购额也均在10亿元以上。

跨境ETF近一周资金流入情况

数据来源:Wind 截至:2025.7.29

相关机构表示,随着相关政策逐步落地,中国宏观经济趋势向好,预计港股、A股活跃度将提升,潜在收益率增长或是大概率事件。

(文章来源:界面新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。