红利策略:市场波动中的价值锚点与配置逻辑

AI导读:

本文探讨了红利策略在市场波动和低利率环境下的吸引力,分析了主流红利指数的细节差异,包括传统红利策略、红利增强型策略和港股红利策略,并探讨了红利策略的配置逻辑,强调其在当前阶段的配置优势及中长期投资逻辑。

近年来,当市场波动成为常态,低利率环境持续压缩收益空间,投资者开始将目光投向红利策略。那些能持续创造现金流且愿意与股东分享的企业,正成为价值锚点。全市场基金中,“红利”标签下的产品琳琅满目,如中证红利、红利低波等,承载不同价值筛选逻辑,对应差异化风险收益特征。

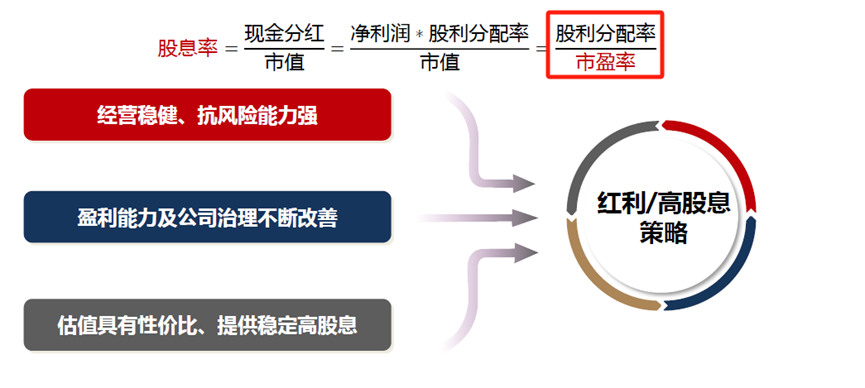

01 股息率——红利的本质吸引力

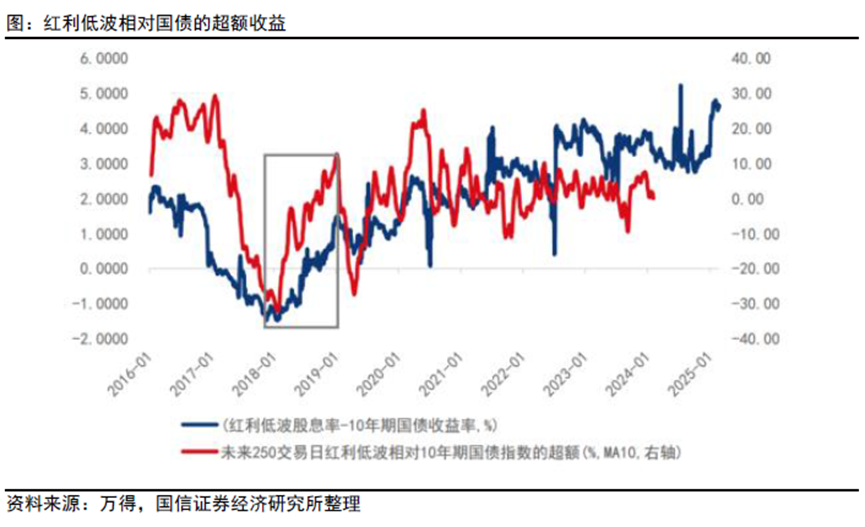

从财务角度看,红利是公司将盈余回馈给股东的方式,红利策略以“高股息率”为核心指标。股息率可拆解为“分红率/市盈率PE”。红利策略核心吸引力体现在:长期通过企业分红获取收益的“类债性”,以及短期内借助市场阶段性低估值实现防守或修复获利。红利投资回应了投资者对确定性现金流和长期资本增值的期待,在A股市场展现出显著韧性,如中证红利低波指数从2013年至今全年跑赢万得全A的占比达到77%。

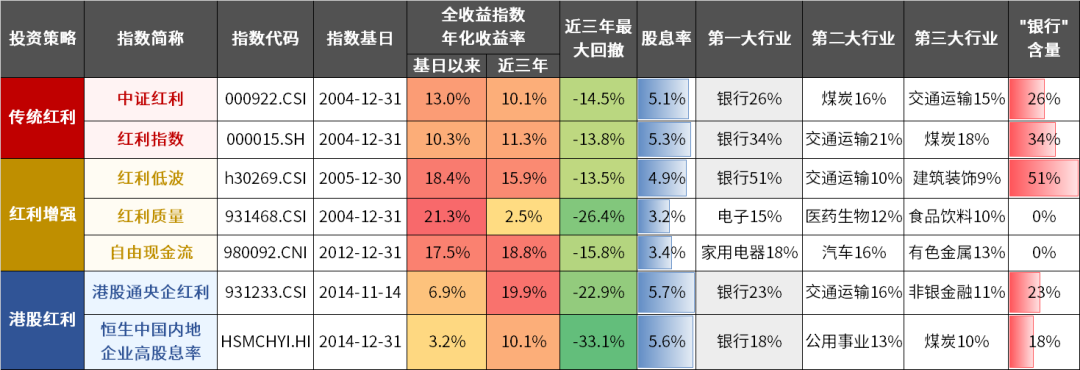

02 全景扫描——主流红利指数的细节差异

目前市场上的红利指数大致可分为三类。传统红利策略聚焦股息率本身,在银行、煤炭等成熟行业构筑价值堡垒,代表性指数包括中证红利、红利指数。红利增强型策略在高股息基础上叠加其他因子,代表性指数包括红利低波、红利质量等。港股红利策略因市场流动性差异形成独特吸引力,代表性指数包括港股通央企红利、恒生中国内地企业高股息率(恒生红利ETF)。

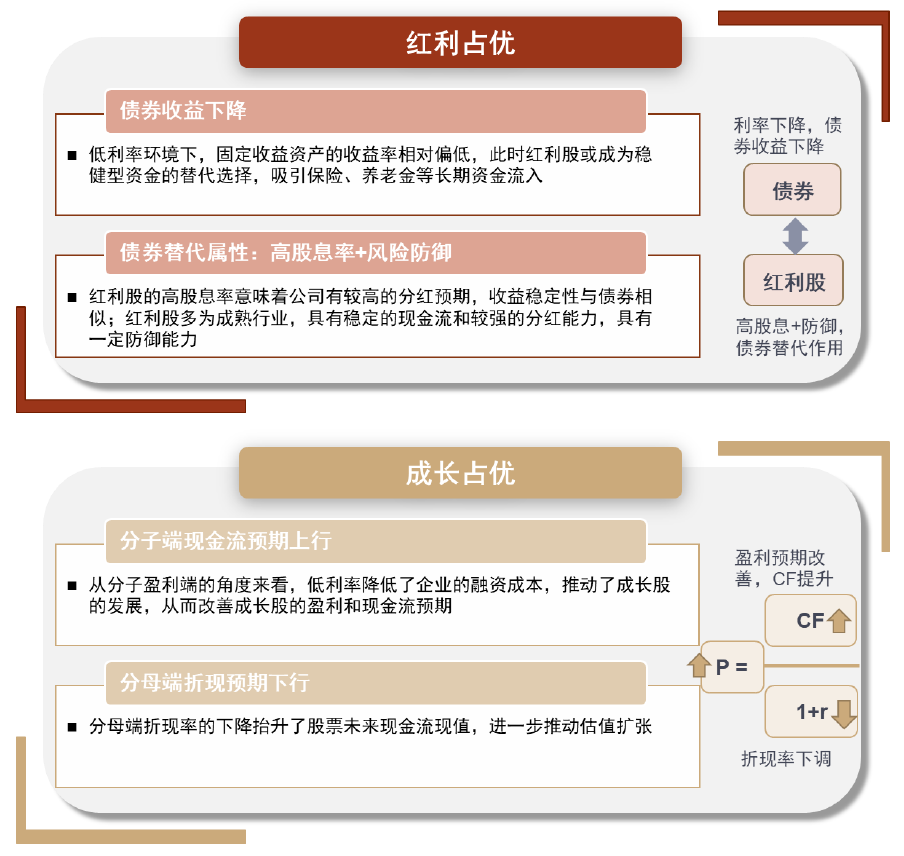

03 逻辑拆解——红利策略的配置逻辑再探讨

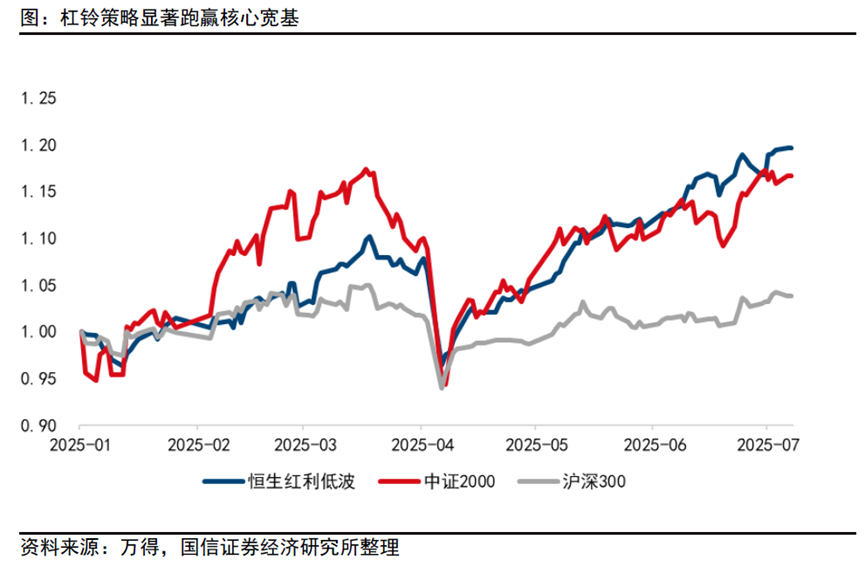

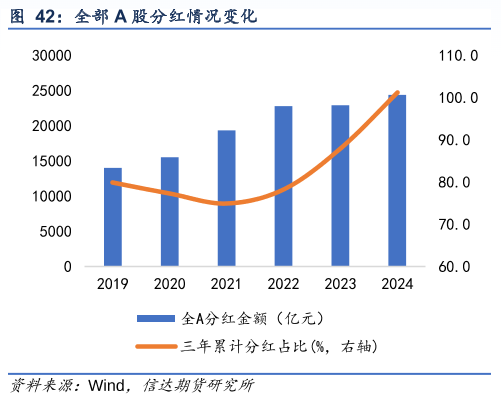

面对基本面磨底、情绪拉扯和资金博弈,红利资产配置优势再度显现。一方面,红利基金天然具备杠铃策略的配置优势,其投资方向具备高股息、高ROE、低估值、大市值等特点,可与小盘风格、科技成长搭配。另一方面,红利正在演变成为中长期的投资逻辑,在百年变局加速演进的当下,红利资产因其相对确定性的优势而愈发受到青睐。“国九条”之后,A股股息生态持续优化,为价值投资铺设温床。当无风险利率步入“1%时代”,银行等高股息蓝筹开启价值重估进程,红利投资正经历从战术选择到战略布局的蜕变。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。