降准降息后债市策略:短期做多短端,静待长债机会

AI导读:

降准降息后,债券市场策略调整,短期建议做多短端寻求确定性,同时静待长债及超长债交易机会。随着债市逐步回归基本面,长债及超长债利率或再创新低。投资者需关注货币宽松预期及央行政策动向。

核心观点

降准降息落地后,债券市场策略调整,短期做多短端为权宜之计,静待长债及超长债交易机会。债市逐步回归基本面,长债及超长债利率或再创新低。

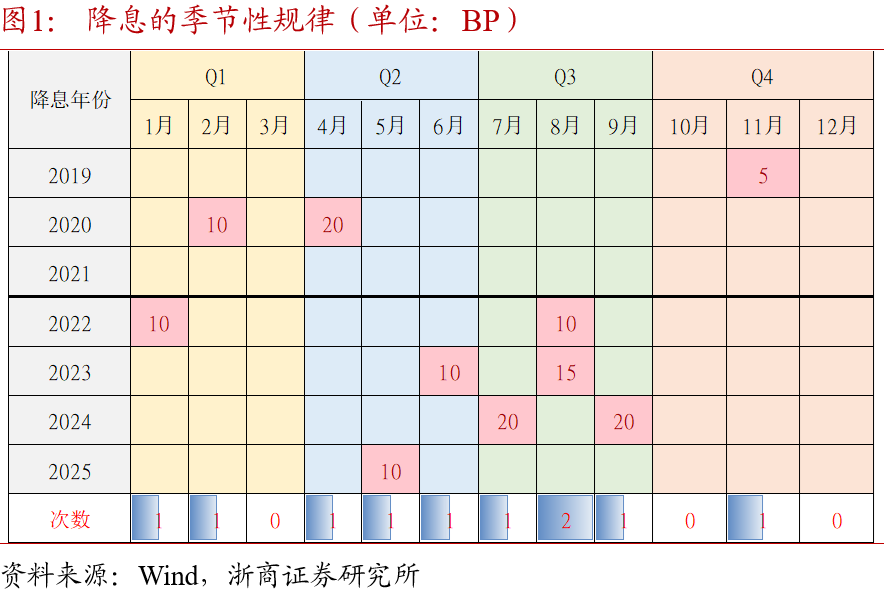

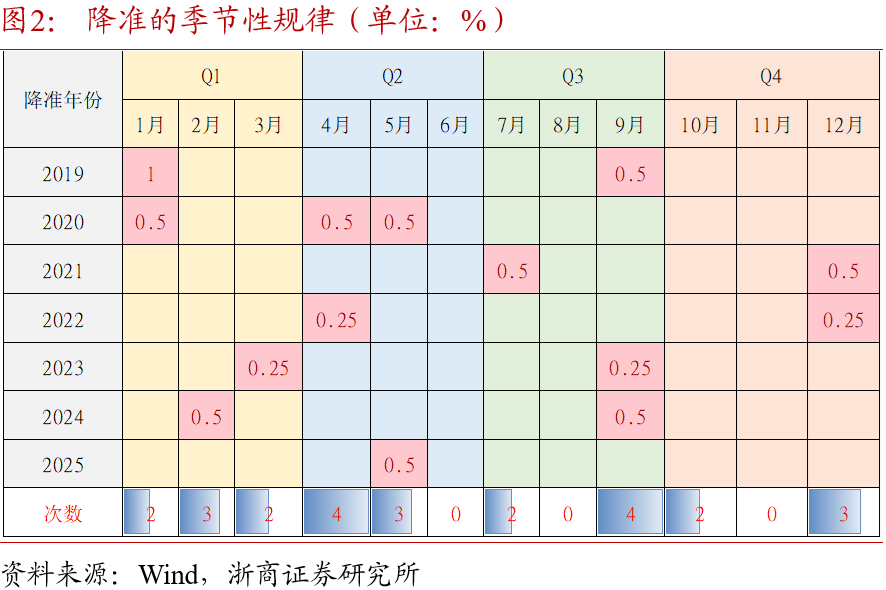

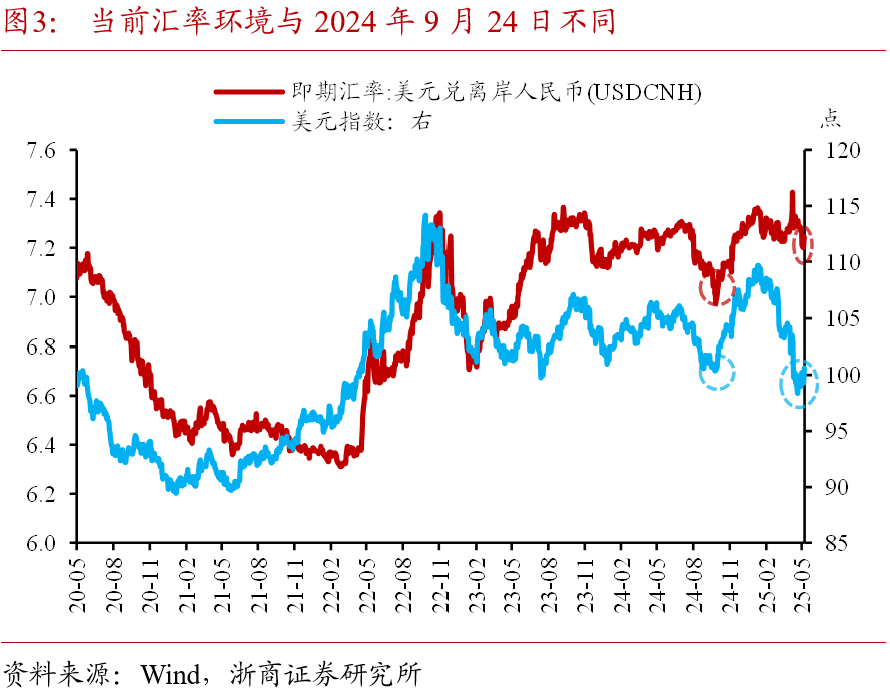

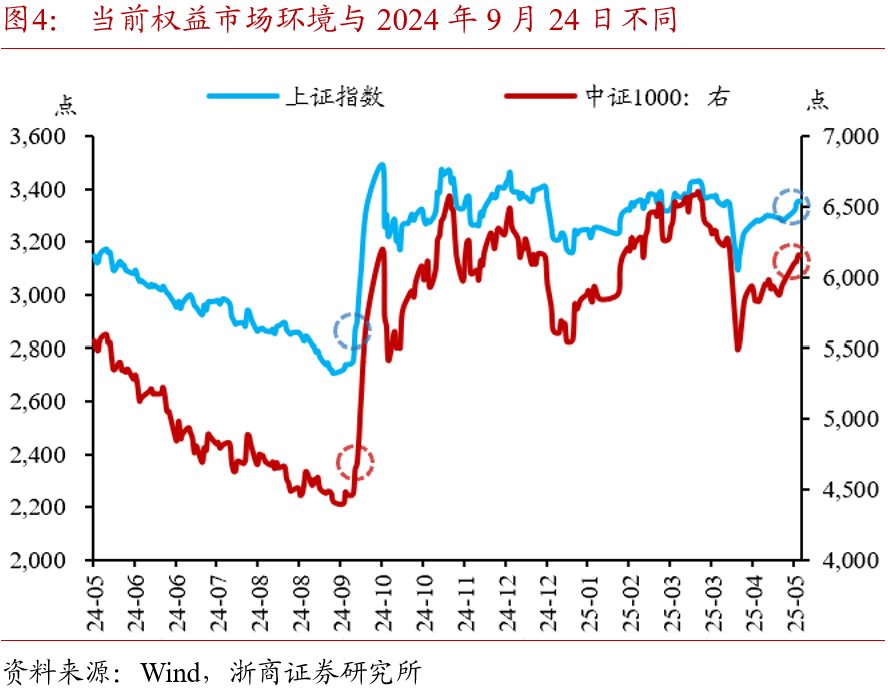

1、本轮降准降息与2024年9月24日政策对比:(1)相同点:降准降息均超市场预期,引发投资者止盈,长债及超长债利率上行,中短债表现优于长债。(2)不同点:降息幅度不同,本次10BP低于上次20BP;外部环境变化,稳汇率重要性提升,货币宽松空间不同;权益市场环境差异,经济基本面承压,股市上行缓慢,对债市压制缓和。

2、长端与短端策略选择:降准降息改善流动性,短期利好中短端,但长期仍需等待长债及超长债机会。做多长债及超长债契机:资金利率下行、央行或恢复国债买入、货币宽松预期。

3、策略思考:短期做多中短端过渡,二季度择机参与做多长债及超长债。预计二季度10年国债低点至1.5%附近,30年国债低点至1.70%附近。

作者:覃汉/郑莎

全文:4864字 | 18分钟阅读

正文

1 债市周度观察

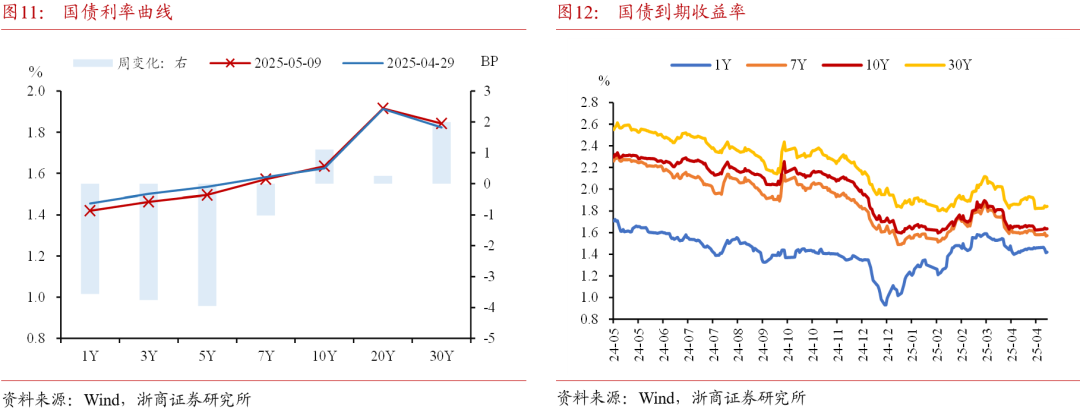

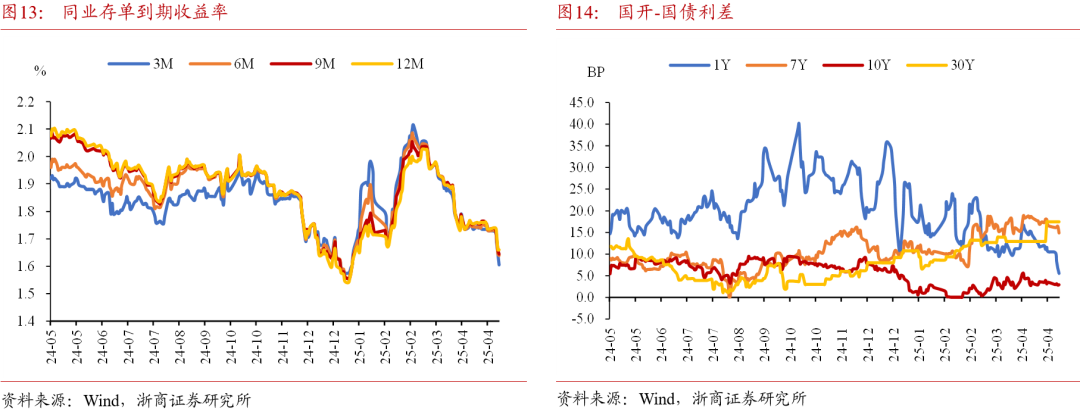

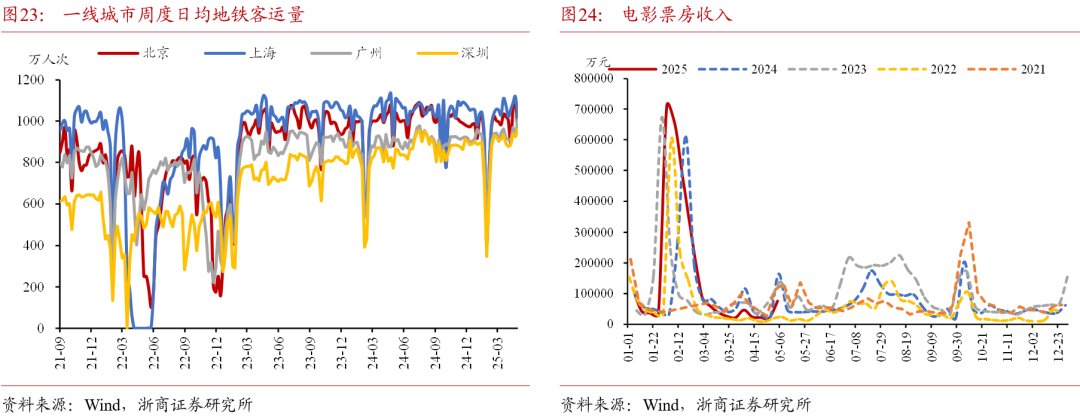

过去一周(2025年5月6日-2025年5月9日),10年国债窄幅震荡,短债表现优于长债。5月7日降准降息后,投资者止盈,长债及超长债调整。整周债市震荡,短债表现更佳。

1.1 本轮降准降息与2024年9月24日对比

两次政策力度及债市反应可比。5月7日降准降息全面落地,与2024年9月24日相比,相同点在于超市场预期,引发止盈;不同点在于降息幅度、外部环境及权益市场环境变化。

1.2 长端及短端策略

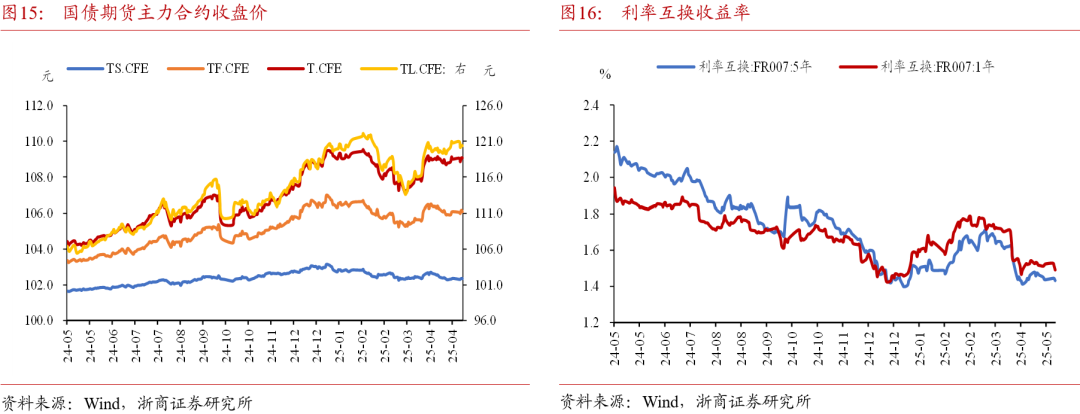

当前降准降息利好中短端,短期可做多寻求确定性。但长期需耐心等待长债及超长债机会,契机包括资金利率下行、央行恢复国债买入、货币宽松预期。

1.3 策略思考

本轮调整以止盈为主,长债及超长债调整幅度及时间不及9月24日。短期做多中短端过渡,5-6月择机做多长债及超长债。

2 债市资产表现

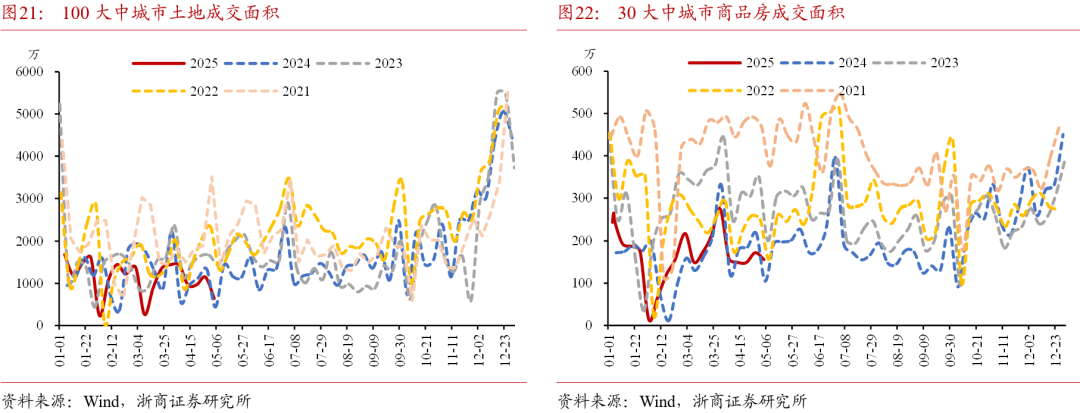

3 实体高频跟踪

4 风险提示:宏观经济政策或机构行为超预期变化,可能导致债券市场调整。

(文章来源:浙商证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。