A股市场T+0交易品种解析

AI导读:

A股市场目前实行T+1交易制度,但可转债和ETF等少数产品支持T+0交易。投资者需根据自身条件和市场环境灵活选择交易品种与策略,并关注波动性、流动性和交易成本等因素。

A股市场实行的是T+1交易制度,即当天买入的股票或基金需等到下一个交易日才能卖出。众多投资者期望A股市场能转变为T+0交易制度,但目前监管层态度谨慎,相关制度尚未出台。

尽管短期内实施T+0交易制度并不现实,但仍存在少数产品支持T+0交易。投资者在考虑参与T+0交易时,需根据自身风险承受能力、资金规模及市场环境,灵活选择交易品种与策略,并严格遵守风险控制纪律。

A股市场可实现T+0交易的品种主要包括可转债和交易所交易基金(ETF)等。可转债实行T+0交易制度,无涨跌幅限制(设有临时停牌机制),兼具债性和股性,其价格受正股走势、转股溢价率及市场情绪等多重因素影响,适合短线交易者捕捉日内波动机会。

可转债作为高波动性品种,日内交易活跃,但需警惕强赎风险及流动性不足的小盘可转债。参与可转债交易需满足一定条件,如2年的交易经验和日均10万元资金(20个交易日)。

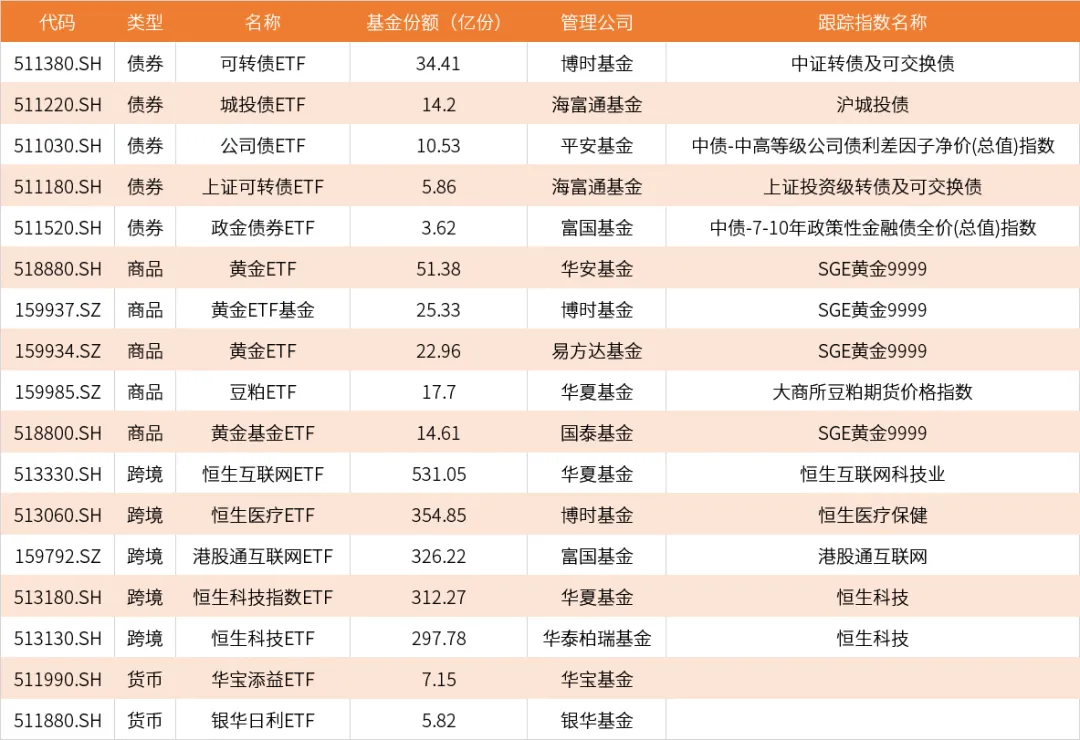

此外,部分ETF也支持T+0交易,如跨境ETF(跟踪港股等)、商品ETF(黄金、原油)、债券ETF(公司债、可转债)及货币ETF等。这些ETF的价格与底层资产紧密相关,流动性较高,交易成本低,适合套利交易或跟踪指数日内波动。跨境ETF可能因时差及外汇额度等因素出现折溢价,投资者应避免在溢价较高时买入。

据Wind统计数据显示,A股市场共有212只ETF支持T+0交易。其中,跨境ETF份额较大,如恒生互联网ETF、恒生医疗ETF等10只ETF份额超过100亿份,规模超过100亿元的ETF共有26只。

从可行性角度来看,上述品种均支持日内多次买卖,但并非所有品种都适合日内超短交易。投资者需结合波动性、流动性等因素进行综合评估。可转债和跨境ETF等波动幅度较大,提供更多短线机会。尤其是可转债,历史上曾出现暴涨情况,如2020年10月下旬连续三天暴涨,多只可转债因暴涨熔断,换手率高达2000%。

若考虑日内超短交易,流动性是关键因素。高流动性品种(如主流ETF、大盘可转债)可减少滑点,确保快速成交。冷门品种可能出现“有价无市”的情况,投资者应优先选择成交额排名靠前的标的。

最后,交易成本也不容忽视。频繁操作需关注佣金等对收益的侵蚀。

表:各类基金份额居前且支持T+0交易的ETF

数据来源:Wind

(文章来源:理财周刊)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。