企业年金近三年累计收益率公布,市场化投资水平待提升

AI导读:

人力资源社会保障部首次公布企业年金近三年累计收益率数据,显示基金规模达3.73万亿元,收益率为7.46%。企业年金投资面临市场化不足等问题,亟须建立长周期业绩考核制度,提高市场化投资水平。

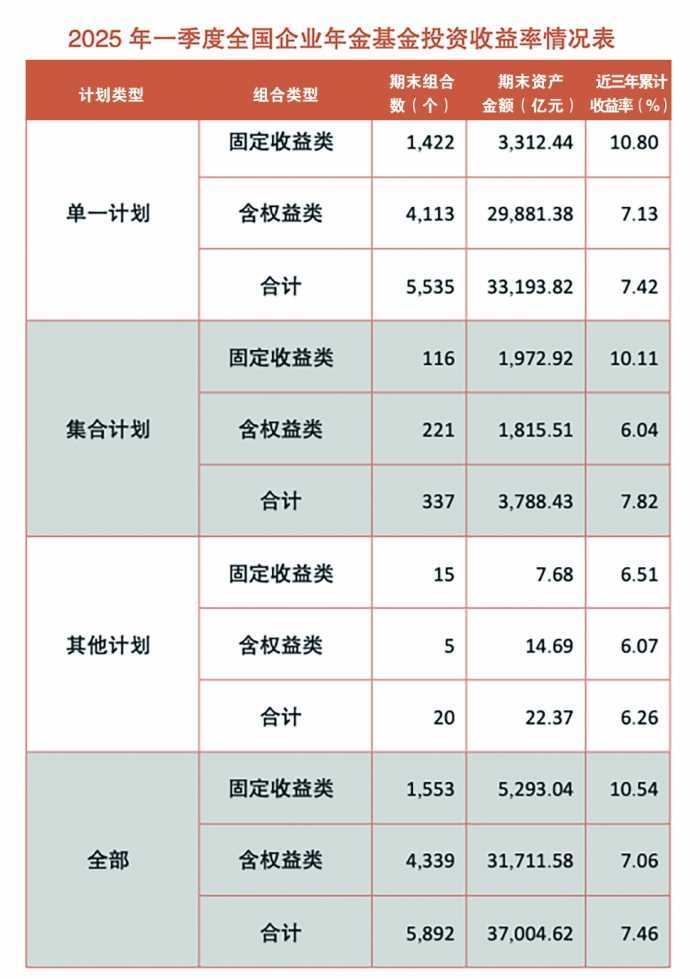

人力资源社会保障部日前首次公布企业年金“近三年累计收益率”数据。截至一季度末,企业年金积累基金规模达3.73万亿元,近三年累计收益率为7.46%。这一数据体现了主管部门对企业年金中长期投资收益的关注。

此前,企业年金运营数据均以“当期”“当年累计”公布。近三年累计收益率采用时间加权法计算,时间区间为2022年4月1日至2025年3月31日。

多位受访人士表示,企业年金投向是资本市场非常关注的投资风向标。其投资业绩备受关注,更新收益率指标有利于推动企业年金这类长期资金更好地践行长期投资、价值投资理念。然而,当前企业年金投资面临市场化不足、考核周期较短等问题,亟须建立长周期业绩考核制度。

鼓励开展差异化投资

企业年金是近年来管理规模增长最快的专业机构投资资金,投资业绩稳定。数据显示,自2007年以来,截至2024年,企业年金的年平均收益率达6.17%。其中,大部分年份都为正收益,取得了较好的中长期投资收益。

今年1月,中央金融办等六部门发布的《关于推动中长期资金入市工作的实施方案》提出,提高企业年金基金市场化投资运作水平。目前,企业年金基金的A股投资比例约为14%,距离40%的权益资产投资比例上限还有很大空间。

业内人士表示,企业年金基金需要发挥其资金来源稳定、短期流动性压力较小的优势,通过长期权益投资增厚长期收益。然而,由于年金基金设立后需要保证每年甚至每个季度净值曲线平稳上升,个人投资选择权未大面积放开,导致权益投资比例难以提升。

对此,《方案》提出,支持具备条件的用人单位探索放开企业年金个人投资选择;鼓励企业年金基金管理人开展差异化投资。

亟待出台长周期业绩考核制度

国际上,养老基金权益类资产配置比例通常为30%至50%。年金代理人、受托人往往将短期业绩排名作为对年金投资管理人评价的依据,导致权益仓位成为关注焦点。而权益投资短期业绩波动大、回撤大的特点,使得年金投资管理人只能通过严格控制权益仓位来满足收益率和波动率要求。

《方案》提出,加快出台企业年金基金三年以上长周期业绩考核指导意见。业内人士表示,监管部门正在研究制定专门政策文件,推动年金基金建立三年以上长周期考核机制。

长周期考核机制下,年金基金权益资产配置比例有望大幅提升,为资本市场增加更多长期资金供给,发挥年金基金投资管理人的管理能力和专业水平。

截至今年一季度末,建立企业年金的企业为16.82万家,参加职工3290.81万人。目前,主要是国有企业和头部企业在开展企业年金业务,民营企业和中小企业覆盖面较低。

分析部分企业参与积极性不高的原因,监管人士认为,应由相关部门牵头,搭建统一的信息化平台,建立简易企业年金计划或集合年金计划,为中小企业提供“一站式”解决方案。

(文章来源:上海证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。