助贷新规倒计时:行业迎变局,资金成本分层

AI导读:

助贷新规将于2025年10月1日起施行,行业在信息披露、资金成本、运营模式等方面均已发生变化。助贷平台融资成本出现分层,24%成为资金成本分水岭,中小金融机构依然为24%以上资产提供资金但成本上涨,头部助贷平台资金成本无显著变化。

一年一度的高考落下帷幕,助贷行业的“大考”也已进入倒计时。

4月3日,国家金融监管总局官网发布《关于加强商业银行互联网助贷业务管理提升金融服务质效的通知》(以下简称“助贷新规”),推动商业银行互联网助贷业务规范有序发展。

“助贷新规”将于2025年10月1日起施行,留给商业银行、外国银行分行、信托公司、消费金融公司、汽车金融公司以及其他助贷产业链玩家的时间已不到4个月。

21世纪经济报道记者调研多家助贷平台、提供资金的金融机构发现,助贷新规正式发布后,行业在信息披露、资金成本、运营模式等方面均已发生变化。

在面向资金方的强监管格局下,助贷平台融资成本出现“分层”:年化利率24%以上的贷款产品资金成本大涨,年化利率24%及以下贷款产品的资金成本下降。可见,资金正在涌向优质贷款客群。

但这并不意味着平台和资金方放弃了24%以上的客户群体。

“24%+权益”类的业务模式开始兴起,这一模式通过提供免息、提额等金融权益,以及各类电商会员等生活权益,由平台与合作方共同提供会员权益,被业内视作合规要求下的主流模式。

助贷业务“备考”,助贷平台重新回到了“流量为王”的逻辑上,资金方则必须答好建立自营渠道这一“必答题”。

助贷新规发布后,业内反响不一。

业内人士普遍关注《通知》的第六条,有关银行等资金方与助贷平台合作费用的收取问题。《通知》明确规定,商业银行需在合作协议中明确平台服务、增信服务的费用标准,计入借款人综合融资成本,同时禁止平台运营机构向借款人收取息费。

长期以来,助贷平台发放的贷款定价有三个主流参考标准:年化利率18%、24%、36%,分别对应不同信用风险的客群。新规的出台加强了对资金方的监管,助贷平台融资成本已出现分层。

具体来说,中小金融机构依然为24%以上资产提供资金,但资金成本上涨;而年化综合借款成本达到36%的客群已很难从银行、消金机构获得资金审批。另一方面,24%及以下资产的竞争进一步加剧。

腰部助贷平台人士告诉记者,中小银行提升了“24%+”客群的资金价格,涨幅最高可达2个百分点。

对于头部助贷平台来说,助贷业务的资金成本没有显著变化,其自营表内贷款的融资利率还在下降。

从自营贷款融资利率来看,奇富科技披露的一季报显示,今年综合资金成本持续下降。一季度奇富科技发行了66亿元人民币的资产支持证券,规模同比增长约25%,整体融资成本降低了30个基点。

乐信在今年一季度的整体融资成本为8300万元,同比减少8.49%,这一数据同样是表内贷款的融资利率下降所致。

“36%的产品不能做”已几乎成为银行、消金等持牌金融机构的共识,但资金方和平台并没有真正放弃年化综合利率24%以上的客户群体。

金融机构需要拓客,平台需要盈利,在这样的背景下,用“24%+”的业务模式覆盖更高定价的客群,是目前平台和资金方共同认可的一个方向。

近期出现的一大热门产品是“24%+权益”产品。记者下载了头部及中腰部助贷平台APP发现,在传统的贷款撮合服务之外,会员卡类的权益成为平台“新宠”,包括360借条、分期乐、小赢卡贷、宜享花、省呗等APP均推出了权益类产品。

权益类产品一般以月卡或季卡形式出现,包括与借款流程直接相关的金融类权益,以及电商权益或生活类权益,月卡价格从19元到79元不等。

一位华北地区消金机构高层拆解了该模式下的平台盈利结构:一方面,平台可从金融权益产品中收取一定费用,另一方面,平台通过提供生活类权益产品为电商、影视APP等导流,获取返佣。

对于借款人而言,会员权益或进一步增加了借贷成本。在新浪黑猫投诉平台,搜索“贷款+会员权益”出现超过7000条投诉。

消金机构高层告诉记者,“24%+权益”模式必须符合客户自愿、质价相符这两个原则。用户必须掌握自主选择权,平台也不能打着权益产品的幌子套利。

助贷平台发力“24%+”产品的本质,是业务重新回到了“流量为王”的逻辑。

特别是近年来“API导流”业务火爆,助贷平台将次级贷款客户转给下沉助贷平台,从中收取流量费用。

然而,今年助贷从业人士的一个共同感受是:流量变贵了。

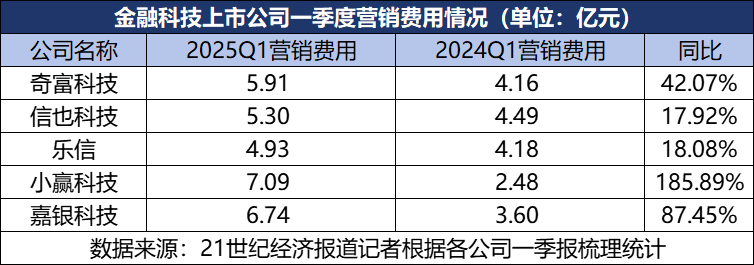

上市助贷平台发布的一季报显示,获客成本大幅提升、营销费用暴涨,尤其是腰部平台获客成本激增。

中小银行、消金等资金提供方的处境更为艰巨。一家线上业务较为突出的消金机构高层表示,每发放2万元的贷款产品,该机构就要付出超过1000元的获客成本。

上海金融与发展实验室特聘高级研究员程瑞指出,助贷新规运行后,对于树立金融机构主导地位、规范助贷机构管理而言意义重大。然而,在短期内中小金融机构的自营渠道建设仍是一大难题。

马上消费金融副总经理孙磊也表示,向中低收入或收入不稳定群体开展小额分散消金业务,对银行业金融机构来说既无经验积累,又无技术优势,更无生态体系的支持与数据模型支撑,由此产生了“买不如租”的趋势。

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。