日债市场喘息,日本34年来首次失去最大债权国地位

AI导读:

日债市场在经历上周崩盘后获得喘息机会,但风险仍需关注。多家日本寿险公司公布巨额账面亏损。同时,日本34年来首次失去全球最大债权国地位,被德国超越。市场密切关注周三的日本40年期国债拍卖结果。

经历了上周的“崩盘”之后,日债市场终于获得了一丝喘息的机会。

5月27日,日本长期限国债收益率有所回调,日本20年期国债收益率现报2.412%,30年期国债收益率报2.955%。但日债市场风险警报仍未解除。多家日本寿险公司公布,2024财年其日本国债持仓录得巨额账面亏损。市场密切关注周三的日本40年期国债拍卖,以此观察日债市场结构性供需失衡能否有所改善。

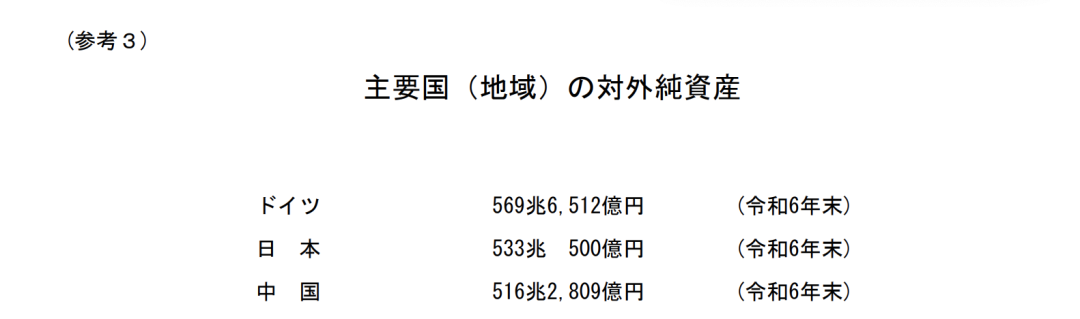

与此同时,日本财务省27日公布数据显示,截至2024年底,日本对外净资产总额较上年增长12.9%,达到533.05万亿日元(3.7万亿美元)。然而,由于德国的对外净资产总额(折算成日元后)已达569.65万亿日元,日本34年来首次失去了全球最大债权国的宝座。

日本寿险公司债券持仓现浮亏

上周,日本20年期国债拍卖遭遇罕见“冷场”:投标倍数大幅下跌至2.5倍,尾部利差飙升至1987年以来最高水平。拍卖遇冷后,日本长期限国债收益率一度飙升至历史高位,本周初开始有所回落。英为财情数据显示,日本20年期国债收益率现报2.412%,30年期国债收益率报2.955%。

在消息面上,5月27日,日本央行行长植田和男发表讲话,表示将根据未来经济数据表现权衡货币政策的调整,以确保实现可持续的2%通胀目标。

植田和男指出,日本的实际政策利率仍处于深度负值区间。鉴于不确定性增加,特别是贸易政策相关的不确定性,日本央行近期下调了经济和通胀前景预期。但仍预计潜在通胀将在预测期下半年逐步向2%靠拢。

尽管日债市场紧张气氛有所缓解,但日本超长期国债市场的供需失衡问题依然严峻。

国泰海通固收研究团队分析认为,日债大幅下跌背后存在财政风险、缩减购债和加息预期三重因素。具体来看,日本政府债务占GDP比重居发达经济体之首,加息推高的利率将进一步增加日本政府债务的利息成本,财政赤字和债务规模将进一步恶化,形成负反馈循环。在日本央行缩减购债的背景下,日本国债市场急需寻找新的买方力量。

作为日债的重要买家之一,多家日本寿险公司在最新财报中披露了日本国债持仓的账面亏损情况。

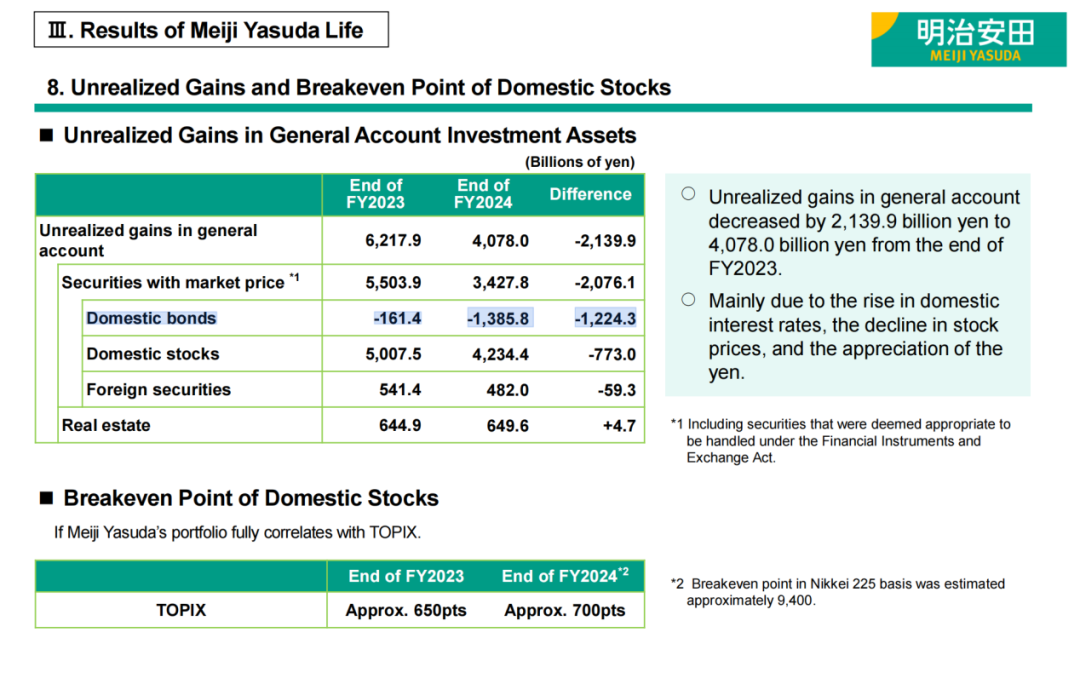

5月26日,明治安田生命保险公司发布财报显示,2024财年其持有的日本国内债券账面亏损激增超过8倍,从1614亿日元飙升至约1.386万亿日元。

同样,日本最大的寿险公司日本生命保险公司上周五也发布消息称,该公司2024财年持有的日债出现3.6万亿日元的账面浮亏。

中金公司研报指出,过去数年间,日本寿险公司为匹配久期已持续大幅净买入超长期日本债券,且近期市场波动可能产生浮亏风险,预计今后进一步大幅增持的可能性较低。

明日,日本将再次进行40年期国债拍卖,市场密切关注拍卖结果。若日本国债拍卖依旧疲软,可能导致日本收益率曲线进一步整体上升。

日本34年来首次失去最大债权国地位

日本财务省27日公布数据显示,截至2024年底,日本对外净资产总额较上年增长12.9%,达到533.05万亿日元(3.7万亿美元)。由于对外资产增幅超过对外负债增幅,这也是日本对外净资产头寸连续第七年增加。

然而,由于德国的对外净资产总额(折算成日元后)已达569.65万亿日元,这意味着日本34年来首次失去了全球最大债权国的地位。

德国的崛起得益于其巨额经常账户盈余。2024年,德国经常账户盈余达到2487亿欧元,主要得益于强劲的贸易表现。相比之下,日本的经常账户盈余为29.4万亿日元,相当于约1800亿欧元。

日元汇率贬值也加剧了这一趋势。去年欧元对日元汇率上涨约5%,进一步放大了德国资产相对于日本资产(以日元计价)的增幅。

日本财务大臣加藤胜信周二表示,他对这一事态的发展并不感到不安。鉴于日本的净外部资产也在稳步增长,仅凭排名本身,不应被视为日本地位发生重大变化的标志。

(文章来源:上海证券报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。