债券市场周报:资金面宽松,债市行情分化

AI导读:

上周资金面宽松,资金价格回落,国债期货长强短弱,中证转债指数创新高。海外债市方面,美国国债收益率上行。公开市场方面,央行实现净回笼。机构观点认为债市仍在偏多窗口,但赔率逼仄,建议把握短端利率和压缩利差的确定性。

上周(2025年6月30日至7月4日)资金面在跨季后转向宽松,资金价格显著回落,隔夜和7天期资金分别降至1.3%和1.4%,存单利率和短端利率或还有进一步下行空间。统计局发布6月制造业、非制造业PMI均有所回升,预计基本面维持稳健,长端利率或延续震荡,突破前低还需央行买债、降准降息等催化。

行情回顾

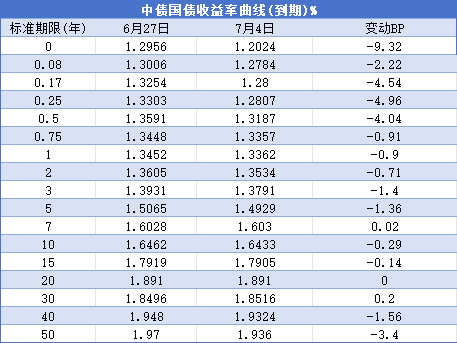

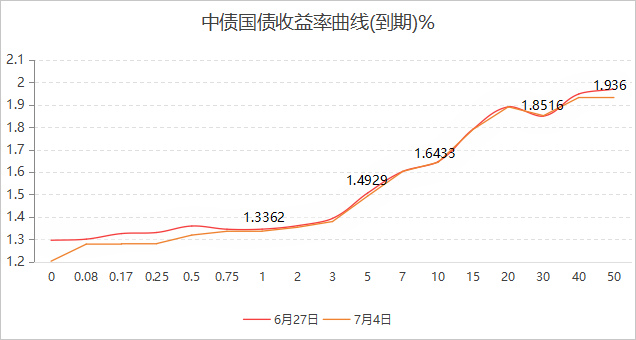

2025年7月4日,中债国债到期收益率多期限较2025年6月27日变动,1年期、2年期、3年期、5年期、7年期、10年期、30年期、50年期分别变动-0.9BP、-0.71BP、-1.4BP、-1.36BP、0.02BP、-0.29BP、0.2BP、-3.4BP。

具体来看,周一资金跨季偏紧,债市情绪受压制,10年期国债活跃券250011收益率涨0.3BP至1.649%。周二资金面转松,国债三季度发行计划披露,250011收益率跌0.7BP至1.642%。周三,资金面维持宽松,尾盘央行公告6月未进行公开市场国债买卖操作,250011收益率跌0.2BP至1.64%。周四、周五,权益市场拉升,债市弱势震荡,250011收益率涨0.1BP至1.641%,全周累计下行0.5BP。

国债期货长强短弱,30年期主力合约全周上涨0.21%,10年期主力合约上涨0.03%。中证转债指数全周震荡上行,创10年新高,周线上涨1.21%,收盘报447.46。

一级市场

上周利率债合计发行47只、5132.19亿元,国债发行4只、2800.8亿元,政策性银行债发行20只、1610亿元,地方债发行23只、721.39亿元。

本周利率债计划发行51只、2687.9亿元,政策性银行债计划发行6只、370亿元,地方债计划发行45只、2317.90亿元。

海外债市

美国国债收益率上周整体上行,10年期美债收益率上涨7BP至4.35%,2年期美债上涨13BP至3.88%。期限5年以下美债收益率周涨幅均超过10BP。

美国6月份非农就业人数新增14.7万,失业率维持在4.1%。美联储7月维持利率不变的概率升至95.3%。

公开市场

上周央行公开市场共开展6522亿元7天期逆回购操作,实现净回笼13753亿元。跨季后资金价格回落,DR001下行5.43BP至1.31%,DR007下行27.46BP至1.42%。

本周公开市场将有6522亿元逆回购到期。

要闻回顾

·6月份,中国制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为49.7%、50.5%和50.7%,比上月上升0.2、0.2和0.3个百分点。

·人民银行发布数据显示,5月份,债券市场共发行各类债券71951.6亿元。

·截至5月末,境外机构在中国债券市场的托管余额4.4万亿元。

·欧洲央行行长拉加德发布欧洲央行最新货币政策战略评估,决定维持2%的通胀目标。

·债券通迎来八周年,2025年5月,债券通“北向通”成交9156亿元人民币。

·相关企业已接到美国商务部通知,恢复EDA软件等产品对华出口。

·华夏基金等上报的首批科创债ETF获得证监会批文,将于7月7日起发售。

机构观点

申万宏源:债市仍在偏多窗口,但赔率逼仄,短期或仍延续挖利差的交易逻辑。10年国债突破前低还需要新的催化剂。

浙商证券:当前债市生态格局或已迎来新变化,建议投资者积极把握做多窗口期。

兴业证券:短期内建议把握短端利率和压缩利差的确定性。建议投资者在仓位和杠杆上保持积极。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。