债市“内卷”下20年与50年国债的性价比之争

AI导读:

债市行情内卷,机构挖掘20年、50年国债收益。20年期较50年期更具性价比,但需注意调整和流动性问题。近一周两者收益率下行幅度大,基金成最大买盘。

债市行情愈发“内卷”,机构对收益的挖掘下沉至了此前关注度较小的20年、50年国债。机构认为,20年期当下较50年期更具性价比,但也要注意可能的调整和流动性问题。

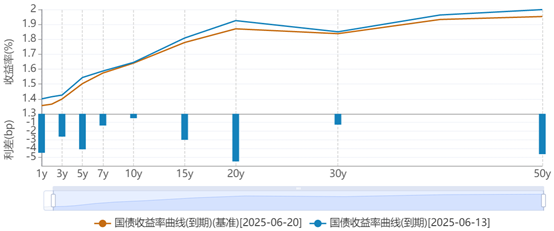

近一周,20年期国债活跃券收益率下行5.5BP、50年期下行4.65BP,较其他期限下行幅度更大。在10年和30年已陷入震荡的背景下,近期20年、50年国债收益率的明显下行引起市场关注。

图:近期国债收益率曲线变化

(资料来源:Wind数据,财联社整理)

华西证券宏观固收团队认为,20年、50年期国债异动的背后,主要还是因为债市缺乏主线行情。交易盘为了获取更为丰厚的收益率,不得不开辟结构性机会,20年与50年的性价比使其成为利差挖掘的目标。若行情持续震荡,市场可能会继续探索部分长久期老券的票息价值。

当前,50年国债的活跃券主要是今年发行唯一的一只50年期特别国债“25超长特别国债03”,此前一度出现“发飞”的情况。5月23日,“25特别国债03”招标,中标利率2.10%,高出当时的50年期市场收益率2.02%较多。而近一个月以来,“25特别国债03”的收益率已较发行时下降了约15BP至1.95%。

华安证券固收首席颜子琦指出,50年国债的一大交易机会即一级发行后的利率弹性。复盘 2017 年以来的50年国债发行情况,近半数一级发行利率高于二级市场的中债估值,其中多次集中在2019-2020年期间。震荡市或熊市时50年国债发行情绪相对更差,此外也与超长债的配置机构如保险的行为相关。

根据业内的机构行为数据,近期基金是20年和50年国债的最大买盘。上周,基金连续5 日增持超长期国债,净买入15-20Y、30Y以上国债108亿元、13亿元。

天风证券固收首席谭逸鸣认为,除了政策宽松预期强化做多逻辑、基本面与外部环境为债市提供安全边际之外,20年和50年国债行情启动的原因在于具有更高的票息收益和资本利得。目前,20年和30年国债利率仍然倒挂,20年和50年国债相比,票息保护更厚一些。

颜子琦也认为,20年国债可能较 50年国债更有性价比。随着20年特别国债的发行,其流动性有所改善,对于基金而言更易调整仓位。同时20Y-30Y利差在高位,当30年期国债收益率下行进入横盘期后,20年期国债更有机会补涨。

不过,超长期国债,特别是50年期的长久期优势既意味着利率下行时所带来的资本利得较为丰厚,也意味着熊市时的利损将更高。

谭逸鸣指出,基金是主力助推盘,随着行情的演绎,后续20年、50年国债或有的调整和流动性问题需逐步关注。

华创证券债券投顾部认为,当前债市 “内卷”,多数期限利率窄幅波动,50年国债利率的下行,意味着债券市场的预期并不差。内卷的环境,倒逼机构向更精准的市场判断,更精细的投资策略去挖掘相对价值的机会,向更果断的交易和效率去实现收益。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。