国内债市回暖与美债市场动荡分析

AI导读:

二季度国内债市降息推动利率债回暖,但机构抢跑做空导致供需失衡。美国稳定币立法进展或重塑美债需求结构,财政赤字与关税扰动下长端利率中枢抬升。美债市场动荡未消,机构策略转向防御性票息与久期分层管理。

AI摘要:二季度国内债市降息推动利率债回暖,但机构“抢跑做空”导致供需失衡,短久期品种与波段交易成为破局关键。美国稳定币立法进展或重塑美债需求结构,财政赤字与关税扰动下长端利率中枢抬升压力持续。美债市场动荡未消,减税法案与美元流动性错配加剧市场脆弱性,机构策略转向防御性票息与久期分层管理。

1、债券抢跑做空加剧供需失衡

数据来源:Choice

华西证券首席经济学家刘郁指出,对比2025年以来两个季度,一季度利率债表现偏弱,二季度在降息等利好支撑下,长久期利率债持有体验明显好转。

国金证券固收首席分析师尹睿哲认为,利率进一步下行空间受限,二季度降息利好已兑现,曲线面临空间约束。

华安证券固收首席分析师颜子琦表示,债市短期难破震荡区间,主要关注点在于经济数据、供给压力与资金面松紧,投资者应维持久期,加大波段交易权重。

浙商银行FICC债券投资部指出,市场出现局部供需失衡,特定机构交易行为影响被放大。

2、稳定币法案或影响美债需求

招商证券策略首席分析师张夏分析,美国稳定币立法进展或增强市场认可度,但影响或小于市场预期。

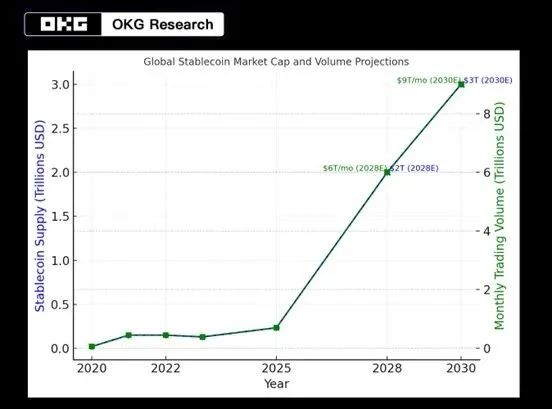

OKG Research数据显示,全球稳定币市值接近2500亿美元,链上交易量突破3.7万亿美元,有望成为美债的“最大隐形债权人”。

金融科技集团Hashkey代币化高级经理李炼炫认为,稳定币发挥最大作用需有效应用场景与国际主流货币挂钩。

3、美债动荡尚未结束

中信建投证券海外经济与大类资产首席钱伟建议,二季度美债投资优于美元和美股,美债收涨确定性最高。

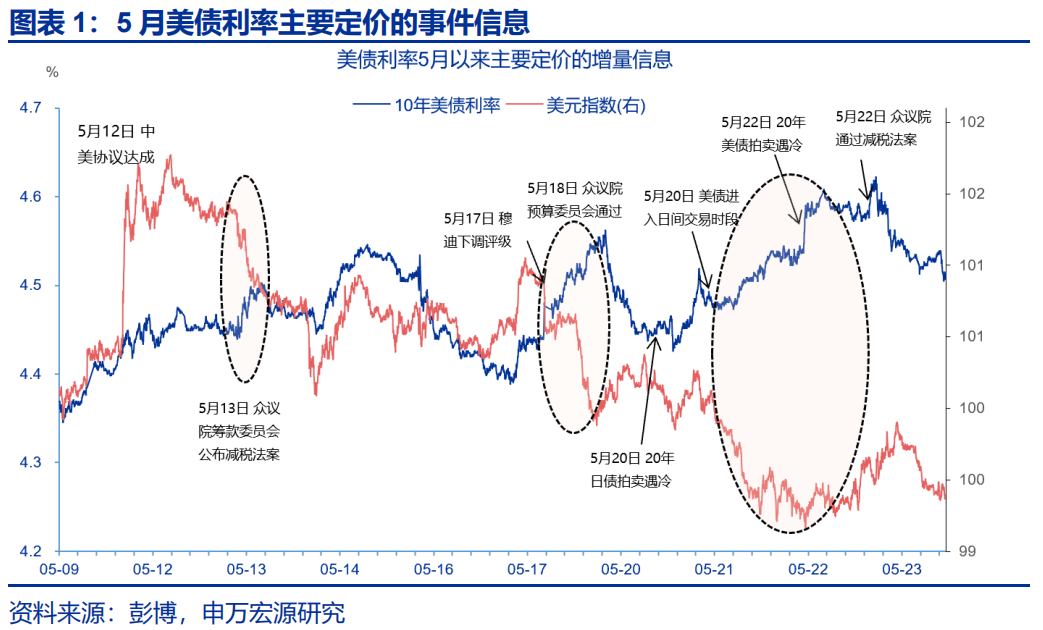

申万宏源证券首席经济学家赵伟指出,美国财政赤字率上涨导致美债利率抬升,中长期美债利率或延续高位震荡。

联博首席经济学家Eric Winograd表示,财政状况恶化加剧投资者对美国财政状况的担忧。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。