债市调整持续,收益率攀升吸引投资者布局

AI导读:

上周,债券市场利率持续震荡上行,市场调整尚未结束。收益率攀升对投资者吸引力增强,但资金面紧张和权益市场变化等因素仍需关注。业内建议控制债券仓位和久期,保持资产流动性。

每经记者任飞

上周,债券市场利率持续震荡上行,市场调整尚未终结。尽管债市已历经长期调整,但收益率上升使得投资者布局意愿备受瞩目。然而,当前债市仍面临多重困扰,包括资金面紧张和权益市场变化。业内建议,应控制债券仓位和久期,确保资产流动性。

债市调整持续,收益率攀升吸引投资者?

上周(3.3-3.9),债市再次经历周度级别调整。受资金走势预期及货币政策预期扰动,债券利率上扬,利率债收益率曲线近乎平行上移,10年期国债收于1.79%附近,10年国开收于约1.80%,信用利差和等级利差多数扩大。

从资金面看,央行公开市场开展7779亿7天逆回购操作,到期16592亿,全周净回笼8813亿元,全周DR007围绕1.80%波动,资金相比前期略显宽松。

当前债券收益率走高,对投资者的吸引力增强。若票息具备性价比,配置力量将随之壮大,这与价差品种越跌越恐慌的现象截然不同。

据华西证券研报统计,经过1月至2月的连续调整,多数债券品种收益率已升至高位。以政策性银行金融债为例,包括“国开债”“农发债”“口行债”三种。截至3月7日,利率债中,7年及以上大部分品种收益率均攀升至1.80%以上,其中5年期农发债、口行债收益率,也已上行至1.82%。

投资策略需注重仓位及久期控制,保持流动性

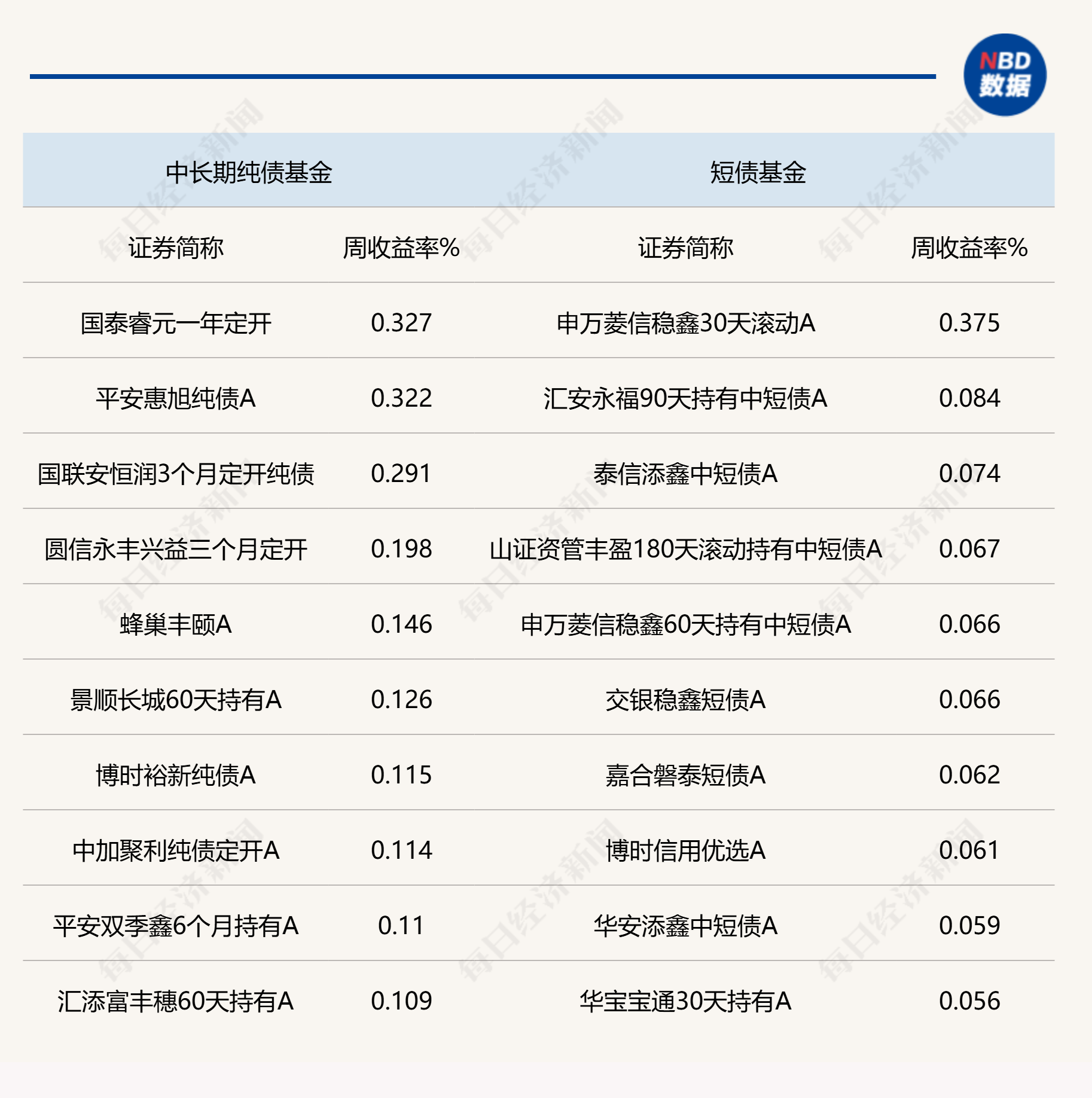

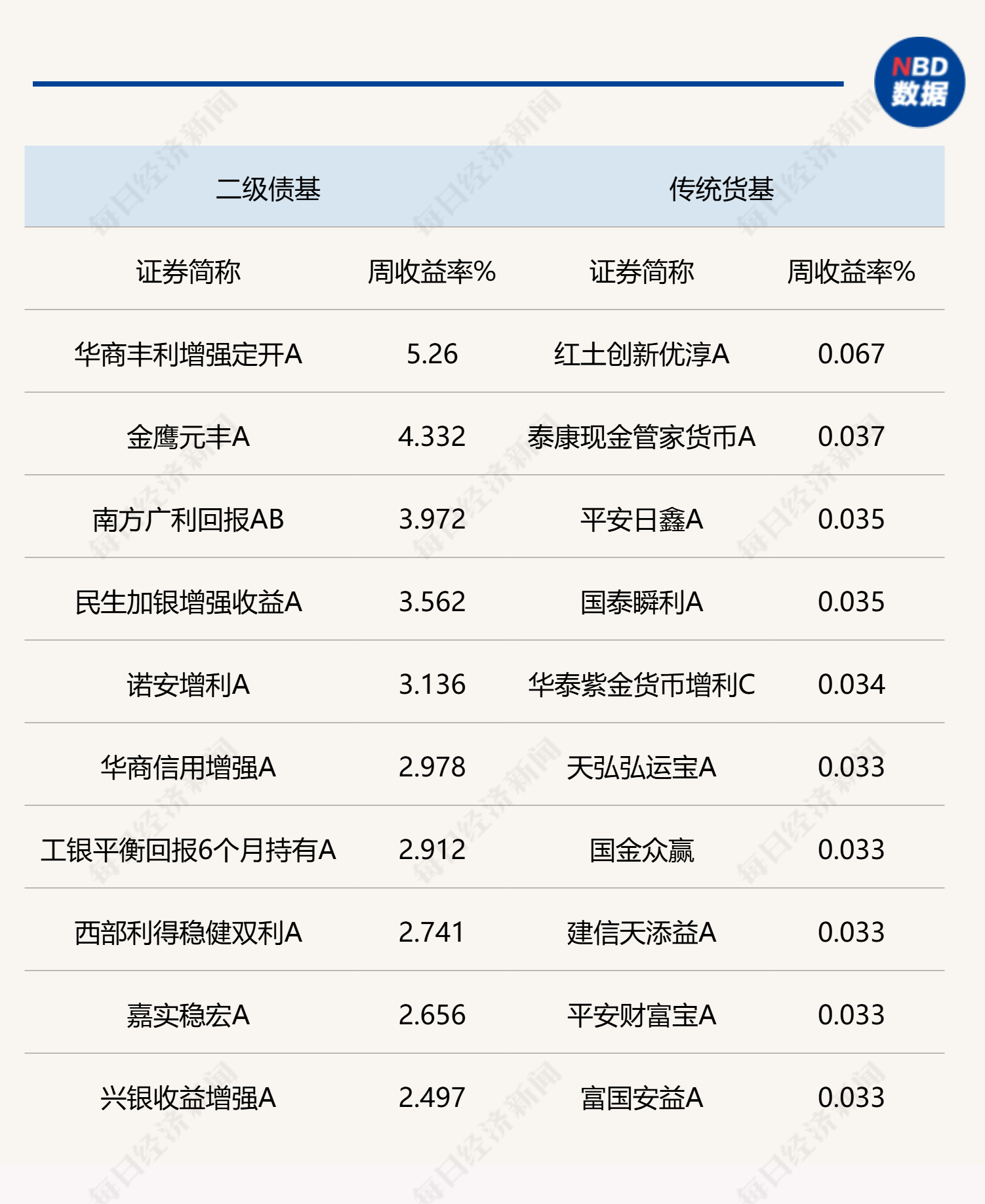

上周,各类型纯债基金表现依然不及含权债基,平均收益率再现负值。Wind统计显示,中长期纯债基金平均收益率为-0.12%,短债基金略好,录得0.0019%。

政府工作报告提出,政策方面将实施更加积极的财政政策,赤字率拟按4%左右安排,赤字规模5.66万亿元,拟发行超长期特别国债1.3万亿元,拟发行特别国债5000亿元,拟安排地方政府专项债券4.4万亿元;同时实施适度宽松的货币政策,适时降准降息,更大力度促进楼市股市健康发展。

诺安基金指出,当前处于经济数据真空期,高频数据分化较大。全年经济发展目标符合预期,宏观调控政策靠前发力,政府债发行节奏或将加快,货币政策大概率予以配合。央行表态内容修正降息预期,利率曲线面临重定价。需观察后续流动性状况及相关宏观数据,控制债券仓位和久期。

华西证券分析指出,当前债市收益率已处高位,持续调整的时间窗口有限,10年、30年国债活跃券或在1.80%、2.00%附近二次筑顶,建议逢高配置。收益率从高位修复的速度可能受资金利率制约,不排除持续高位震荡的可能。

今年市场或与去年明显不同,一是波动加剧,二是下行修复速度受政策限制可能更快。因此,需明确当前下行方向未变,节奏受影响,操作难点在于根据负债属性判断左侧介入时点。

说明:上周各类型债基部分头部业绩产品统计来源:Wind

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。