中行交行邮储银行定增获批,银行资本补充迎新篇章

AI导读:

5月23日晚间,中国银行、交通银行、邮储银行定增方案获批,合计募集金额不超过5200亿元,用于补充核心一级资本。此举有望增强四家国有大行的市场竞争力和信贷投放能力,助力金融系统稳定性。

【导读】中行、交行、邮储银行定增方案获批,银行资本补充迎新进展

中国基金报记者忆山

国有大行增资计划取得重大突破!

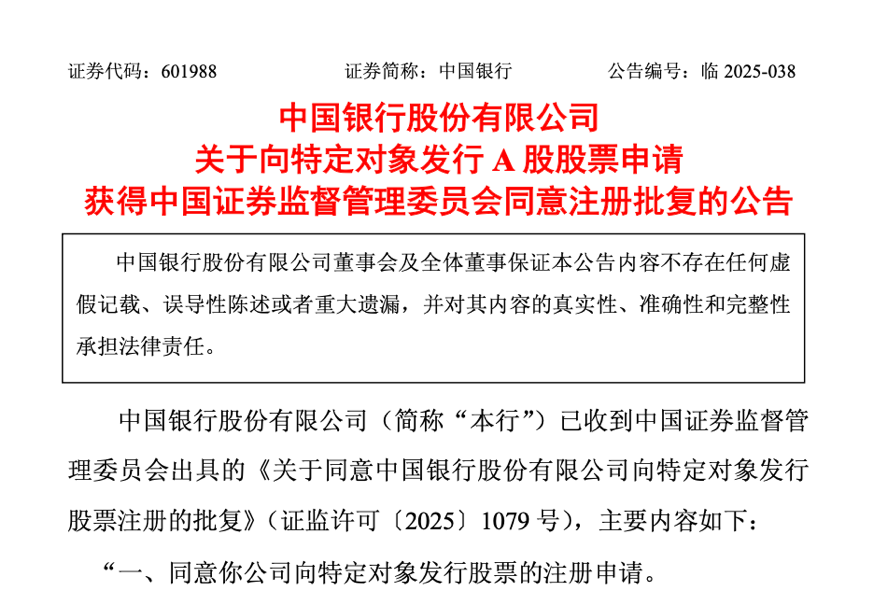

5月23日晚间,中国银行、交通银行、邮储银行相继发布公告,宣布其向特定对象发行A股股票的申请已获中国证监会注册批复。

政府工作报告今年提出,计划发行特别国债5000亿元,以支持国有大型商业银行的资本补充。

3月30日,中国银行、建设银行、交通银行、邮储银行先后发布公告,宣布董事会已通过向特定对象发行A股股票的议案,四家银行合计募集金额不超过5200亿元。

具体来看,中国银行计划募集资金不超过1650亿元,发行对象为财政部;建设银行计划募集资金不超过1050亿元,发行对象同样为财政部;交通银行计划募集资金不超过1200亿元,发行对象为财政部、中国烟草和双维投资;邮储银行计划募集资金不超过1300亿元,发行对象为财政部、中国移动集团和中国船舶集团。

在募资用途方面,四大行均表示,扣除相关发行费用后,所募集资金将全部用于补充核心一级资本。

截至2024年末,六家国有大型银行的核心一级资本充足率均高于监管最低要求。其中,中国银行、建设银行、交通银行、邮储银行的核心一级资本充足率分别为12.2%、14.48%、10.24%、9.56%,发行完毕后将分别增至13.06%、14.97%、11.52%、11.07%,分别提升0.86个百分点、0.49个百分点、1.28个百分点、1.51个百分点。

财通证券指出,此次注资有望增强四家国有大行的市场竞争力和经营管理水平,进而支撑其业绩稳健增长。作为我国金融体系的“压舱石”,在新旧动能转换的关键时期,注资将有效提升国有大行的信贷投放能力,助其持续发挥服务实体经济的主力军作用。

银河证券认为,随着增资的落地,国有大行的风险抵御和信贷投放能力将进一步增强。在全球政治经济面临不确定性的背景下,增资落地有利于维护我国金融系统的稳定性,有望配合扩内需增量政策的落实,并结合未来科技、消费、外贸等重点领域,优化结构性货币政策工具,加大相关领域信贷投放力度,助力金融“五篇大文章”建设。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。